Gerar renda passiva através da Bolsa de Valores é o sonho de muitos, um sonho que pode ser realizado através de uma carteira de dividendos.

Aliás, o famoso investidor Luiz Barsi disse que após fazer um estudo sobre a previdência brasileira, ele concluiu que ela não seria capaz de dar uma aposentadoria digna.

Logo, Barsi entendeu que a pessoa precisa ter disciplina e paciência para investir em ações. Assim, ela terá uma renda passiva mensal digna para poder para de trabalhar se quiser.

Por isso, uma carteira de dividendos tem o potencial de gerar renda passiva. O que a torna muito atrativa como estratégia de aposentadoria.

Portanto, vamos aqui discutir 5 passos essenciais para você iniciar sua carteira de dividendos o quanto antes!

O objetivo da Carteira de Dividendos

Antes de mais nada, temos que definir o objetivo de nossa carteira de investimentos.

Caso contrário, iremos sair investindo em qualquer coisa que pode dar certo ou muito errado.

Portanto, uma carteira de dividendos busca proporcionar uma renda passiva regular. Focando em montar um portfólio de ativos que façam distribuição dos lucro para seus acionistas.

Para isso a carteira tem um foco de longo prazo. Além de ganhar na valorização do papel, temos o recebimento e crescimento dos dividendos.

Nesse sentido, essa carteira de investimento irá ser constituída de empresas mais maduras. Isso significa que as empresas do portfólio tendem a ser negócios mais seguros e menos voláteis.

Por isso, é uma estratégia mais indicada para os iniciantes na renda variável.

Ademais, a carteira de dividendos é formada não só por ações de empresas.

Há diversos ativos geradores de renda. Em uma carteira dessa encontramos em sua maioria:

Os fundos são bastante interessantes por apresentar menos oscilações nos dividendos e menos riscos em relação às ações.

Por isso, é recomendado que para iniciantes nos investimentos aprendam sobre Fundos Imobiliários. Para começar suas carteiras com mais segurança e renda recorrente, os FII são ideais.

Passo #1 Análise da empresa e não apenas quanto ela paga em dividendos

O primeiro passo é não sair olhando ações apenas pelo quanto ela pagou de dividendo nos últimos meses.

Afinal, a Bolsa de Valores está lotada de história de empresas que pagavam muito em dividendo e depois de um tempo foram a falência.

Por isso é essencial que você aprender a como fazer análise de ações. Mas, para nosso objetivo, a análise dará mais foco em indicadores como:

- Dividend Yield;

- Payout.

Assim, você será capaz de identificar as boas empresas para investir. Evitando comprar só por quanto ela paga e se arrepender depois.

Passo #2 Atenção aos períodos de pagamento

Em segundo lugar, precisamos ter em nossa carteira ativos que pagam proventos em diferentes meses.

Dessa forma, entenda a política de pagamento de dividendos da empresa.

Essa informação pode ser encontrada no site de Relações com Investidores (RI) da companhia.

Por exemplo, a Itaúsa publica na seção Comunicados e Atas de seu site o cronograma de pagamento.

Isso é importante para que você possa programar suas finanças pessoais, caso você utilize os proventos para pagar contas.

Com isso, você também conseguirá montar uma carteira que paga dividendos todos os meses.

Aliás, os Fundos Imobiliários costumam pagar dividendos todos os meses. Por isso são uma boa escolha para que sua carteira receba proventos todos os meses.

Passo #3 Avaliação do histórico de dividendos

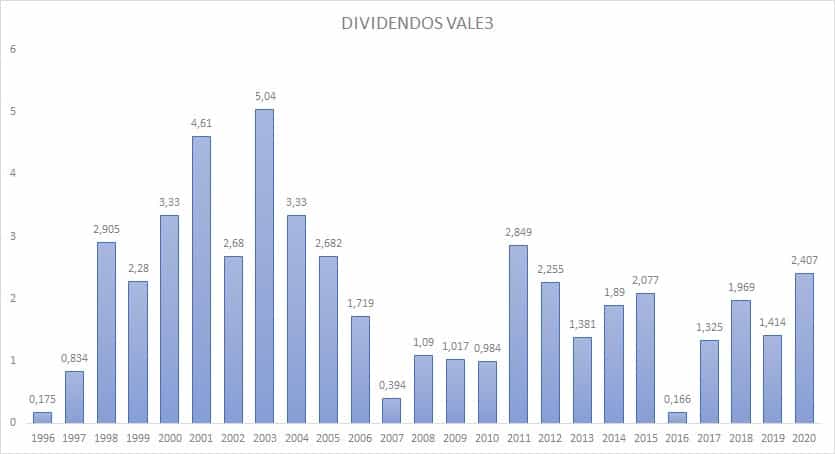

Ademais, é interessante observar a recorrência de pagamentos que a empresa vem apresentando.

Isso significa que opte por empresas que tem baixa volatilidade nos dividendos. Isto é, empresas que pagam de maneira recorrente. Além de crescer o valor pago por ação durante o tempo.

Contudo, não espere uma linha reta. Sempre haverá períodos que as empresas pagam mais, pois também depende da economia como um todo.

Dividendos mais fartos também podem ocorrer devido a lucros não recorrentes. Por exemplo, a venda de um grande imóvel da companhia.

Por exemplo, a Vale S.A podemos ver um pico em 2001 e 2003, chegando a pagar R$5,04 por ação. Um valor bem distante da média de 1996 a 2020 que é de R$ 2,03.

Importante: Este material tem propósito informativo, não consistindo em recomendação financeira ou estratégica para investimentos, sendo única e exclusiva responsabilidade do investidor a tomada de decisão. Resultados anteriores não são garantias de resultados futuros.

Passo #4 Montar uma carteira para o longo prazo

Uma estratégia de longo prazo tende a beneficiar uma carteira focada em proventos.

Isso porque seu foco tem que estar na distribuição de dividendos e não na oscilação do papel.

Portanto, esse tipo de carteira pode tirar proveito de estratégias como Value Investing e buy-and-hold.

Assim, você estará investindo em empresas sólidas e para o longo prazo. Evitando ter prejuízos em operações de curto prazo que tendem a serem mais arriscadas.

Passo #5 Escolha de empresa com boa geração de caixa e consolidadas

Busque apenas adicionar na sua carteira aquelas empresas que demonstrem uma boa geração de caixa.

Assim, companhias que não precisam investir muito dinheiro ou não possuem muitas oportunidades de crescer tendem a ser melhores pagadoras de dividendos.

Logo, evite empresas novas ou que estão crescendo muito para uma carteira de dividendos. Isso porque nosso foco está em receber parte dos lucros.

Companhias nessa fase não costumam pagar proventos com regularidade e nem deveriam, pois precisam investir em si próprias.

Dica Bônus: qual tamanho da carteira de dividendos?

Quanto ao tamanho de uma carteira de dividendos, é recomendado algo em torno de 5 a 12 ações no máximo.

Isso porque com essa quantidade você consegue fazer análises anuais de seus investimentos com mais atenção e cuidado. Com muitos papéis você ficará mais tempo fazendo análise do que desfrutando dos seus rendimentos.

Além disso, com esse tamanho de carteira é possível ter:

- Ações suficientes para conseguir receber todos os meses;

- Diversificar a carteira em vários setores.

Ou seja, com essa quantidade de posições você consegue ter uma ou duas empresas em cada setor, reduzindo seus riscos de investimentos.

Além disso, como comentamos no passo dois, você consegue ter ações suficientes para receber todos os meses seus dividendos.

Por fim, com essas dicas você conseguirá montar sua primeira carteira de investimento. Contudo, é essencial que você tenha aprendido sobre como fazer análises de ações.

E não esqueça que investimentos é uma evolução, portanto não monte sua carteira e esqueça dos investimentos. Esteja sempre fazendo seus aportes mensais de forma religiosa e continue estudando!