Como fazer análise de ações: o que você precisa saber

Para começar a investir nas empresas da Bolsa de Valores e ter sucesso você precisa saber como fazer análise de ações. O universo das análises de empresa é bastante complexo, com diversos fatores a serem levados em conta. Por isso, esse artigo busca ser o seu caminho das pedras para o início da sua jornada como um investidor de sucesso.

Metodologias de Análise de ações

Foto por Freepik.[/caption] Temos duas metodologias principais quando falamos de análise de ações: técnica e fundamentalista.

Análise Técnica

Dessa forma, na Análise Técnica olhamos os gráficos de preços em tempo real para tomar as decisões. Nesse sentido, o day trade e swing trade se apoia bastante nessa técnica para realizar suas operações de curto prazo. Assim, é preciso entender a fundo sobre os comportamentos de mercado e de preço, nos baseando em padrões gráficos. Contudo, não é apenas com base nisso que o trader faz suas operações. Ele também irá se apoiar em diversas informações. Desde notícias políticas e econômicas, eventos de mercado (como as reuniões do FED e COPOM) a volumes de negociação e outros. Por isso a análise técnica demanda tempo de estudo e de “tela” para ter resultados. Portanto, não é uma estratégia viável para quem não quer ficar o dia todo olhando para gráficos e possui pouco estômago para risco.

Análise Fundamentalista

Em contrapartida, temos a análise fundamentalista que, como o nome diz, se baseia em fundamentos de mercado e de negócios para decidir se uma ação vale ou não a pena. Sendo assim, análise fundamentalista é utilizada para longos períodos de investimentos. Pois, desconsidera flutuações do mercado no curto prazo e reduz certos riscos. Através da análise fundamentalista que alguns investidores se tornaram lenda no mercado financeiro, como Warren Buffett, o Oráculo de Omaha. Aliás, o Value Investing que o Warren Buffett tem como filosofia de investimento possui suas raízes nessa metodologia. Mas para não ficar só no Buffett, o Brasil tem grandes investidores fundamentalistas: Luiz Barsi e Décio Bazin são nomes de peso do mercado brasileiro. Contudo, a análise fundamentalista possui grande subjetividade no processo. Assim, pode acontecer que dois investidores observando a mesma empresa cheguem em resultados diferentes.

Análise de Ações: Abordagem Fundamentalista

Foto por Freepik.[/caption]

Valuation

O Valuation busca calcular o valor intrínseco da empresa para comparar ao seu preço atual. Ou seja, o objetivo é saber se a empresa está barata ou cara com base no seu valor intrínseco. De todo modo, o Valuation utiliza de diversas técnicas de análise para crias projeções e conjecturas sobre o valor justo da empresa. Contudo, as premissas utilizadas para fazer as análises podem alterar totalmente o resultado. Por exemplo, para elaborar um Fluxo de Caixa Descontado, é necessário criar premissas de qual será o fluxo de caixa futuro da empresa. Depois disso, será necessário estipular qual será a taxa de desconto, composta por inflação, custo de oportunidade e taxa mínima de atratividade. Por isso o Valuation possui bastante subjetividade, pois um investidor pode utilizar premissas diferentes de outro e isso resultar em conclusões opostas.

Análise de Ações Quantitativas e Qualitativas

Na análise quantitativa temos duas abordagens, geralmente observadas em conjunto: visão horizontal e vertical. Assim, na abordagem vertical olhamos os resultados de um período. Algumas métricas são:

- Margem operacional;

- EBIT;

- EBITDA;

- Lucro líquido.

Em contrapartida, a visão horizontal irá verificar as mesmas métricas, mas observando o histórico delas. Enquanto isso, a análise qualitativa visa avaliar a administração da empresa em relação aos resultados dos anos anteriores. Por exemplo, gestores que entregam resultados consistentes podemos dizer que é mais capacitada. Assim como os administradores que tem boa reputação na mídia.

Macroeconomia

Por fim, a análise da macroeconomia é o estudo da conjuntura econômica do país e do setor da empresa. Assim, buscamos observar quais cenários são os mais prováveis para o setor. Por exemplo, iremos olhar para:

- Taxas de desemprego;

- Perspectivas para a taxa de juros no país;

- Reformas tributárias;

- Até mesmo possíveis resultados de eleições.

Todos esses fatores irão impactar nos preços das ações. Ou seja:

- Quando o mercado está positivo sobre o futuro: as ações tendem a subir.

- Futuro é muito incerto e/ou negativo: as ações tendem a cair.

Porém, estudos macroeconômicos são bastante complexos e subjetivos, com economistas travando discussões fervorosas sobre suas conclusões diferentes.

A importância das Demonstrações Financeiras na Análise de Ações

Saber ler as demonstrações financeiras das empresas é essencial para fazer uma análise fundamentalista.

Isso significa que é através desses documentos que extraímos os dados necessários.

Temos dois demonstrativos importantes a serem considerados na análise de ações: Demonstrativo de Resultado do Exercício (DRE) e Balanço Patrimonial (BP).

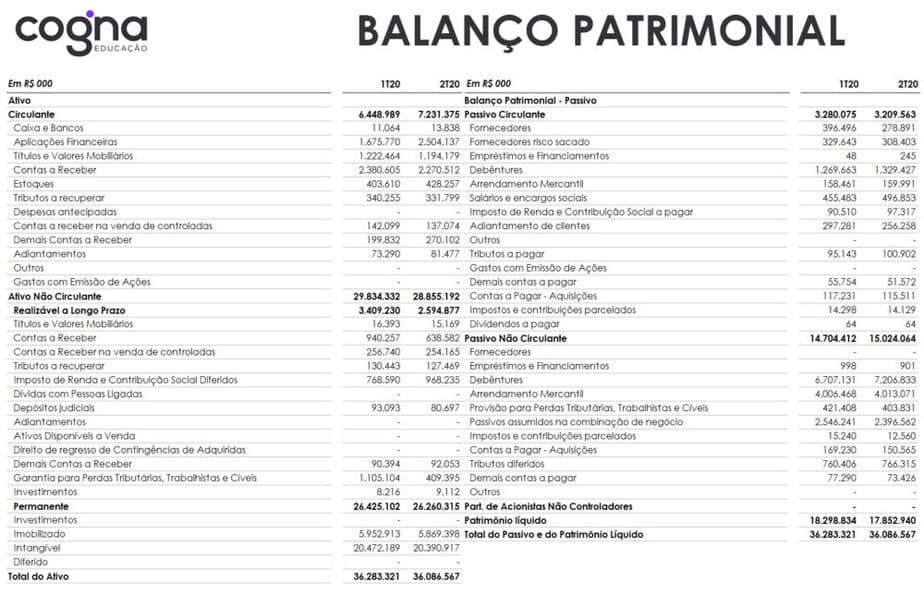

Assim, o Balanço Patrimonial é uma foto do patrimônio da empresa no final daquele período.

Balanço Patrimonial Cogna Educação. Fonte: Divulgação | Relação com Investidores COGNA.[/caption]

Como podemos ver no exemplo do Balanço Patrimonial da Cogna, nele encontramos os passivos, ativos e patrimônio líquido. Tudo isso será utilizado em diversos indicadores importantes.

Balanço Patrimonial Cogna Educação. Fonte: Divulgação | Relação com Investidores COGNA.[/caption]

Como podemos ver no exemplo do Balanço Patrimonial da Cogna, nele encontramos os passivos, ativos e patrimônio líquido. Tudo isso será utilizado em diversos indicadores importantes.

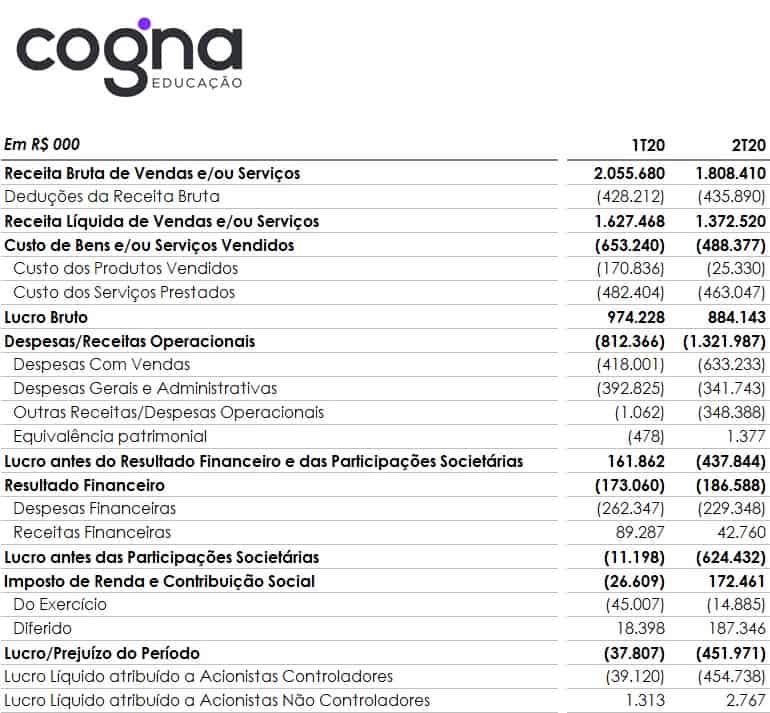

DRE da Cogna Educação. Fonte: Divulgação | Relação com Investidores COGNA.[/caption]

Através da DRE temos outro mar de informações para estudarmos a empresa. Assim, nesse documento vamos observar os resultados financeiros, margens, lucros, custos, despesas e outros aspectos.

Aliás, não há uma receita de bolo aplicável a todas empresas. Logo, cada setor e empresa terá suas características. Portanto, é necessário adaptar sua análise para ter resultados confiáveis.

Por exemplo, algumas empresas podem ter mais ou menos informações nos documentos. Bem como terem nomes diferentes para algum tópico.

Ou seja, é necessário entender o negócio e o setor da empresa para não se confundir.

Contudo, saber ler esses dois demonstrativos financeiro é apenas o começo da jornada. Afinal, é dele que extraímos as informações. Estamos ainda no topo do iceberg que é a análise fundamentalista.

DRE da Cogna Educação. Fonte: Divulgação | Relação com Investidores COGNA.[/caption]

Através da DRE temos outro mar de informações para estudarmos a empresa. Assim, nesse documento vamos observar os resultados financeiros, margens, lucros, custos, despesas e outros aspectos.

Aliás, não há uma receita de bolo aplicável a todas empresas. Logo, cada setor e empresa terá suas características. Portanto, é necessário adaptar sua análise para ter resultados confiáveis.

Por exemplo, algumas empresas podem ter mais ou menos informações nos documentos. Bem como terem nomes diferentes para algum tópico.

Ou seja, é necessário entender o negócio e o setor da empresa para não se confundir.

Contudo, saber ler esses dois demonstrativos financeiro é apenas o começo da jornada. Afinal, é dele que extraímos as informações. Estamos ainda no topo do iceberg que é a análise fundamentalista.

Principais Indicadores para Análise de Ações

Foto por Freepik.[/caption] Portanto, ao ler a DRE e Balanço Patrimonial temos acesso a dados que nos servem para calcular algumas métricas. Será através dos indicadores fundamentalistas vamos buscar por boas empresas. Assim, conhecendo os múltiplos da empresa e a média de seu setor, podemos comparar as ações e encontrar boas oportunidades. Entretanto, nem todos indicadores são obrigatórios. Afinal, alguns são específicos para um setor. Veja os principais indicadores que precisamos estudar:

Preço sobre Lucro (P/L)

O Preço sobre Lucro demonstra o tempo que levará para retornar o seu investimento. Ou seja, um P/L igual a 3 significaria que levará 3 anos para ter seu dinheiro de volta com os lucros. Ademais, quanto mais alto o P/L mais as pessoas estão dispostas a pagar pelo lucro.

EV/Ebitda

Enquanto isso, o EV/Ebitda irá comparar o valor de mercado mais a dívida liquida da empresa em relação ao seu Ebitda. Podendo ser visto como o indicador P/L, porém mais completo visto que considera as dívidas da empresa.

Dividend Yield

Já o dividend yield nos informa a porcentagem de dividendos pagos por ação. Nesse sentido, é um indicador importante para quem está buscando uma carteira de dividendos. Contudo, se o seu foco não é dividendos, o Dividend Yield não lhe será útil. Dica: Aproveite e confira nosso ranking de empresas com o maior dividend yield.

Índices de Liquidez

Índices de liquidez são importantes para avaliar a capacidade da empresa de honrar suas dívidas.

São 4 índices de liquidez:

Imediata: índice que utiliza apenas o que a empresa tem no momento para pagar suas dívidas de curto prazo.

Corrente: avaliamos os ativos e passivos circulantes, demonstrando se a empresa consegue pagar seus compromissos de curto prazo.

Seca: aqui a análise exclui os valores em estoque, visto que os produtos em estoque podem não ser convertidos em dinheiro tão rápido para pagar as dívidas.

Geral: já a LG mede se todos os ativos da empresa são capazes de pagar todos seus passivos.

Em geral, quanto menor for o resultado desses índices, mais arriscado é o negócio.

Foto por Freepik.[/caption]

Foto por Freepik.[/caption]

Payout

O payout é a porcentagem dos lucros líquidos que são distribuído para os acionistas. Aliás, aqui temos uma faca de dois gumes. Pois, acionistas querem o máximo de dinheiro, mas se a empresa distribuir todos seus lucros, ela não terá capital para investir no seu crescimento. Por isso, distribuir muitos lucros pode prejudicar a saúde financeira da empresa no longo prazo.

Preço/Valor Patrimonial (P/VPA)

Outro indicador fundamentalista é o P/VPA. Ele é a relação entre o preço da ação e seu valor de patrimônio líquido. Assim, conseguimos saber a distância que o preço da ação está do seu valor de patrimônio.

Alavancagem Financeira

As métricas de alavancagem financeira nos indicam o quanto de dívida que a empresa está tomando para maximizar seus resultados. Isso significa que quanto mais alavancada ela é mais riscos e juros ela possui, precisando entregar resultados superiores para compensar esse cenário.

Endividamento

Indicadores como Dívida Líquida sobre Patrimônio Líquido e Dívida Líquida sobre Lucro Operacional são fundamentais para entendermos o endividamento. Nesse sentido, quanto menor for o endividamento, menor os riscos.

ROE

Em último essa nossa lista de indicadores temos o ROE. Return on Equity é a rentabilidade que os acionistas estão tendo com aquele negócio. Para isso, o indicador relaciona o lucro líquido com o patrimônio líquido.

Aspectos Subjetivos na Análise de Ações

Foto por pikisuperstar | Freepik.[/caption] Por fim, há aspectos subjetivos que precisam ser levados em conta e que variam de empresa para empresa. Esses critérios são pessoais de cada investidor. Logo, não há uma regra geral para guiar a avaliação. Sendo assim, os aspectos que estamos falando são:

Geopolítica

Tensões políticas internas e entre países também influenciam os negócios. Com a atual guerra comercial entre EUA e China podemos ver como essas tensões geopolíticas geram incertezas no mundo dos negócios e nos preços das ações. Bem como estar em um país com boa infraestrutura para a logística, menor risco jurídico, tributação simplificada entre outros são pontos a se considerar.

Alinhamento de políticas

Investidores preocupados, por exemplo, com políticas ambientais irão preferir investir em empresas que causem o menor impacto ambiental possível.

Estrutura Societária

Ademais, os controladores e outros sócios também impactam na decisão do investidor. Por exemplo, muitas pessoas investem em certas empresas porque o investidor que elas admiram também investe. Ou então, quando a empresa possui o apoio de grandes fundos de private equity que eleva o nível de confiança que os investidores possuem na empresa.

Capital Humano e Intelectual na Análise de Ações

Empresas que conseguem reter e adquirir talentos possuem maior capacidade de crescimento. Pegue o exemplo das grandes empresas de tecnologia como Facebook e Apple. Elas são mestres em gerir seu capital humano e intelectual. Por isso se tornaram gigantes do mercado. Enfim, agora você tem um guia para se basear na sua jornada de análise fundamentalista de ações. Como pôde ver, são muitos detalhes que precisam ser levados em conta quando estamos fazendo análises de ações. Mas, não se desanime, grandes investidores levaram tempo para aprender e continuam aprendendo, como Warren Buffett e Peter Lynch. Recomendo a leitura da história desses investidores para se inspirar.

Aproveite e leia mais nossos conteúdos:

- Os 10 melhores sites para analisar ações

- Como declarar ações no Imposto de Renda?

- Conheça a Fórmula Mágica de Joel Greenblatt para investir em ações

- Método para escolher ações de Décio Bazin: Saiba qual sua estratégia

- Preço Justo das ações: Graham x Bazin

- Como montar uma carteira de ações com foco em dividendos?