7 segredos dos grandes investidores que você deve conhecer

Para qualquer empresa, a liquidez corrente precisa ser muito bem gerenciada, pois ela representa a saúde financeira da companhia. Afinal, os índices de liquidez podem definir se uma empresa está à beira da falência ou possui um futuro próspero. Portanto, para uma análise de ações é muito importante que seja verificado a liquidez da empresa. Os índices de liquidez são quatro: imediata, corrente, seca e geral. Vamos ver nesse artigo um desses índices: a liquidez corrente! Cálculo de Liquidez Corrente.

A liquidez corrente (LC) é o quanto a empresa poderá dispor em recursos no curto prazo para pagar suas dívidas circulantes.

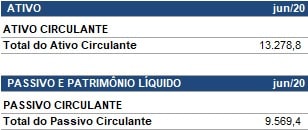

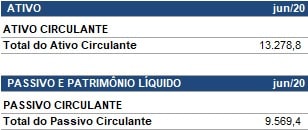

Assim, a LC estabelece a relação da solvência de suas dívidas no curto prazo. Para isso, iremos utilizar algumas informações do Balanço Patrimonial:

Portanto, o cálculo da Liquidez Corrente se dá na seguinte forma:

Liquidez Corrente = Ativo Circulante / Passivo Circulante

Nesse sentido, teremos um resultado em índice, que poderemos interpretar na seguinte maneira:

Vamos ver um exemplo na prática?

Como vimos, o cálculo da Liquidez Corrente é bem simples. Portanto, no Balanço Patrimonial das empresas podemos encontrar facilmente os dois valores que precisamos.

Utilizando o resultado da Magazine Luiza do 2 trimestre de 2020, temos a seguinte LC:

Ou seja, a Magazine Luiza possui uma um colchão confortável, visto que seus ativos circulantes são suficientes para honrar suas obrigações de curto prazo e ainda sobra um troco.

Aliás, como todo indicador fundamentalista, a liquidez corrente sozinha possui limitações. Haja vista que a LC utiliza de dados do Balanço Patrimonial. Dessa forma, o BP é apenas uma fotografia de um momento específico. Portanto, quando temos uma LC menor que 1 não quer dizer que a empresa irá fechar as portas amanhã. Ela está em posição de extremo risco, mas precisamos olhar o fluxo de caixa para determinar seu real risco.

Assim, os índices de liquidez são uma forma de medir o grau de solvência de uma empresa, e não necessariamente indicam sua capacidade de pagar suas dívidas nos prazos estabelecidos. A adequação dos prazos de pagamentos e recebimentos é que vai estabelecer as condições financeiras do empreendimento. Por exemplo, no mês 1 a empresa Investidor10 irá receber R$ 6,06 bilhões. Mas, daqui 8 meses terá de pagar R$ 6,8 bilhões em obrigações. Em uma análise através do balanço patrimonial teríamos um índice de 0,89. Ou seja, a empresa não consegue pagar todas suas dívidas, certo? Não necessariamente. Pois, a empresa não tem que pagar tudo agora.

Assim, os ativos podem ser investidos e prazos negociados. Dessa forma, através da visão do fluxo de caixa a empresa não teria qualquer problema de ir à falência. Vamos entender isso fazendo um estudo de caso usando uma situação real e atual.

No segundo semestre de 2020 muitas empresas sofreram os fortes impactos da crise. Do mesmo modo, o setor aéreo, que em situações normais já é bastante fragilizado, está enfrentando um verdadeiro teste de fogo na sua gestão financeira. A GOL não é um caso a parte, mas vem fazendo de tudo para conseguir se manter viva.

Com uma queda de 91% no número de decolagem, ela vem necessitando queimar muito caixa para honrar com seus compromissos. Para termos uma noção, no 2T2020 ela usou R$ 6 milhões/dia de seu caixa. Enquanto isso, a companhia estima que irá gastar R$12 milhões/dia do seu caixa no 3T2020. Antes de mais nada, vamos ver seu índice de liquidez corrente pelo seu Balanço Patrimonial:

Balanço Patrimonial GOL 2T2020. Fonte: Central de Resultado | GOL

Liquidez Corrente:

Ou seja, um índice de liquidez extremamente baixo! Porém, como explica Sá (2014), a empresa pode estar no prejuízo, porém ter caixa suficiente para honrar seus pagamentos nos prazos estabelecidos. Afinal, o lucro contábil não significa dinheiro no caixa da empresa. Assim, observamos essa situação no caso da GOL que contabilizou um prejuízo de quase R$ 2 bilhões no 2T2020. Mas, sua liquidez em caixa atingiu R$3,3 bilhões no mesmo período.

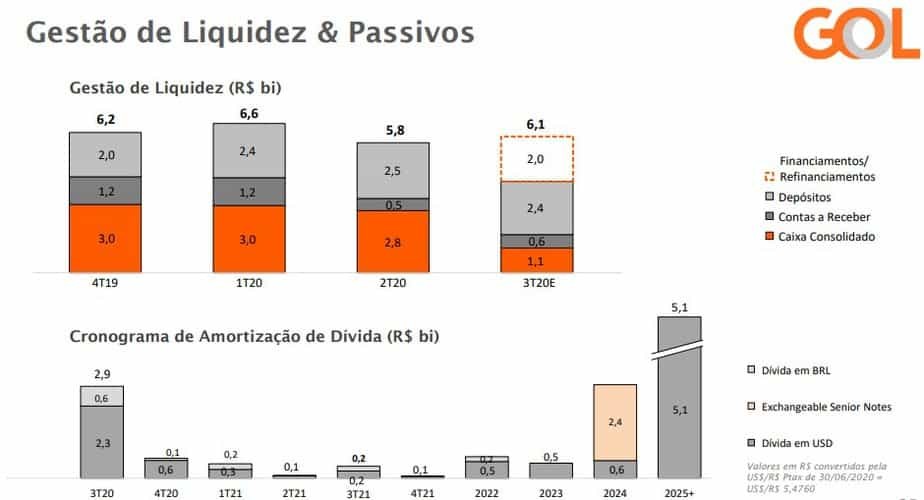

Como podemos verificar, no segundo trimestre 2020 a GOL contabilizou R$ 5,8 bilhões de liquidez total. Em contrapartida, sua dívida a ser paga no próximo trimestre será de 2,9 bilhões. Ou seja, com a liquidez de R$ 5,8 bilhões, ela consegue pagar as amortizações até 2022 e ainda sobra R$ 400 milhões de liquidez.

Ademais, a GOL está pondo outras ações em prática para dar fôlego ao caixa, sendo elas:

Logo, se a GOL continuar com as mesmas diretrizes de gestão e suas estimativas para o futuro se concretizar, ela conseguirá sobreviver. Por fim, conseguiu perceber que, apesar de seu índice de liquidez corrente estar péssimo, ainda assim não significa falência no próximo mês? Portanto, um investidor fundamentalista se utiliza de diversas informações para poder avaliar um negócio.

Nunca se apoie a apenas um indicador. Importante: esse conteúdo é exclusivamente educacional. Não representa uma recomendação de compra ou venda do ativo. Para mais informações, procure um profissional e leia os documentos disponíveis no RI ou visite a página da empresa no Investidor10.

Como Luz (2015) explica: “a gestão do caixa significa manter liquidez imediata suficiente à manutenção das atividades da empresa”. Porém, é preciso manter o mínimo de saldo de caixa possível, já que dinheiro em caixa não gera retornos operacionais. A razão das empresas precisar de dinheiro disponível é devido às incertezas sobre o fluxo de caixa. Nesse sentido, se o gestor escolher deixar mais dinheiro disponível, ele reduz o risco. Em contrapartida, a empresa abre mão de maior rentabilidade.

Então, ter o mínimo em caixa é o melhor, não é? O problema com isso é que o risco aumenta. Bem como alerta Sá (2014), a empresa mesmo tendo lucro ainda poderá ir à falência por não ter caixa para pagar suas obrigações nos prazos estabelecidos. Logo, é missão do gestor financeiro conseguir equilibrar a liquidez corrente com utilizar os recursos para investimentos no crescimento da companhia.

Como pudemos ver, o índice de liquidez nos permite conhecer o risco de insolvência. Portanto, empresas com liquidez corrente superiores à 1 possuem grau de risco inferior. Aliás, o pai do Value Investing, Benjamin Graham em seu livro “O Investidor Inteligente”, recomenda que o investidor busque por empresas com liquidez corrente entre 1,5 e 2. Assim, o investimento possui o seu risco reduzido de forma substancial.

Ademais, os bancos também se utilizam da informação sobre a liquidez da empresa para medir seu grau de risco de inadimplência e, consequentemente, a taxa de juros que a empresa terá de pagar. Assim, empresas com liquidez apertada terão seu custo de capital total superior às demais. Porém, como comentamos, é preciso avaliar essa questão em um contexto mais amplo.

Pois, ter muito recurso disponível no curto prazo resulta em menor rentabilidade do negócio. Por fim, apesar de a liquidez corrente ser uma ótima ferramenta para entendermos as finanças do negócio, é importante não a utilizar sozinha. Conheça nesse artigo outros indicadores fundamentalistas e aprenda mais sobre como analisar uma ação aqui.

Cadastro

Cadastro

Já tem uma conta? Entrar

Cadastro

Cadastro

Cadastre-se grátis para continuar acessando o Investidor10.

Já tem uma conta? Entrar

Olá! Você pode nos ajudar respondendo apenas 2 perguntinhas?

Oba! Que ótimo saber que você curte nosso trabalho!

Já que você é um investidor Buy And Hold e adora nossa plataforma, gostaria de te apresentar uma solução que vai turbinar o retorno de seus investimentos! Topa?