Imposto de Renda 2021: Como reportar investimentos no exterior?

Quem é obrigado a declarar o Imposto de Renda?

Antes de aprofundarmos nossa discussão sobre como declarar aplicação no exterior, conheça a lista daqueles que precisam obrigatoriamente declarar o imposto de renda. São eles:- Receberam, ao longo de 2020, mais de R$ 28.559,70 nos rendimentos tributáveis (salário, aluguel, INSS, horas extras, benefícios e pensões);

- Ganhou dinheiro vendendo imóveis, veículos e qualquer outro bem tributável;

- Exerceu atividade rural cuja renda seja superior a R$ 142.798,50;

- Recebeu acima de R$ 40.000,00 em rendimentos que sejam isentos e não tributáveis, ou que são tributáveis na fonte (como heranças, indenizações por trabalho e doações);

- Teve, até a data de 31 de dezembro de 2020, bens com valor superior a R$ 300.000,00 (sejam imóveis, veículos, ou qualquer outro);

- Receberam o auxílio emergencial e tiveram rendimento, em 2020, superior a R$ 22.847,76;

- Operaram na Bolsa de Valores;

- Vieram residir no Brasil em qualquer data de 2020.

Mais de 32 milhões de brasileiros terão que declarar o Imposto de Renda 2021, segundo a Receita Federal. Foto por Freepik[/caption]

Como funciona a declaração de Imposto de Renda 2021?

A cada ano, a Receita Federal busca tornar a declaração do imposto de renda mais fácil e interativa. O objetivo central é que, por meio dessa declaração, o Governo Federal saiba todo o dinheiro movimentado pela população ao longo do ano.Além desalários, na declaração de IR precisa ser apontado qualquer outro rendimento. Ou seja, você declara todos os rendimentos que teve e, a partir daquele valor, serão feitas as denominadas “deduções”. Em resumo, dedução é um valor que poderá ser retirado da declaração do IR. Nesse sentido, quanto mais completa for a sua declaração, isto é, quanto mais gastos e valores você colocar, maiores as chances de aumentar as deduções. Em síntese, temos 2 grandes deduções:

- Deduções do imposto devido: faz a dedução diretamente em cima do valor do imposto, diminuindo-o. As doações e os aluguéis são exemplos de deduções do imposto devido;

- Gastos dedutíveis: faz a dedução em cima do montante total, diminuindo-o. Assim, quando for aplicada a alíquota desse imposto, o resultado já virá com a redução. Os gastos com educação, saúde, previdência privada, os dependentes e contribuições ao INSS são exemplos de gastos dedutíveis.

- Simples;

- Completa.

Imposto de Renda - Preciso declarar investimentos no exterior?

SIM! Todo investimento feito no exterior, não importa a categoria do ativo, precisa ser declarado no imposto de renda. Além disso, caso esses investimentos ultrapassem o valor de US$ 100.000,00, o investidor precisará preencher um documento denominado Declaração de Capitais Brasileiros no Exterior. Não declarar ou não preencher esse documento poderá resultar em multa de até 5% sobre o valor total.Além de se atentar para fazer a declaração, é importante entender como declarar investimentos no exterior. Pois, para cada investimento, pode existir um procedimento a ser seguido. Entretanto, façamos uma diferenciação. Precisamos distinguir ativos investidos no exterior de ativos atrelados a papéis estrangeiros, como as BDRs.Os BDRs (Brazilian Depositary Receipts) são certificados de depósitos, negociados e emitidos no Brasil, mas que representam ações de bolsas de outros países (a exemplo da NASDAQ).Essa opção de investimento representa uma alternativa mais simples para aqueles que desejam explorar o exterior. Para aqueles quefinalizaram o ano de 2020 com BDRs em sua carteira, veja como declará-los:

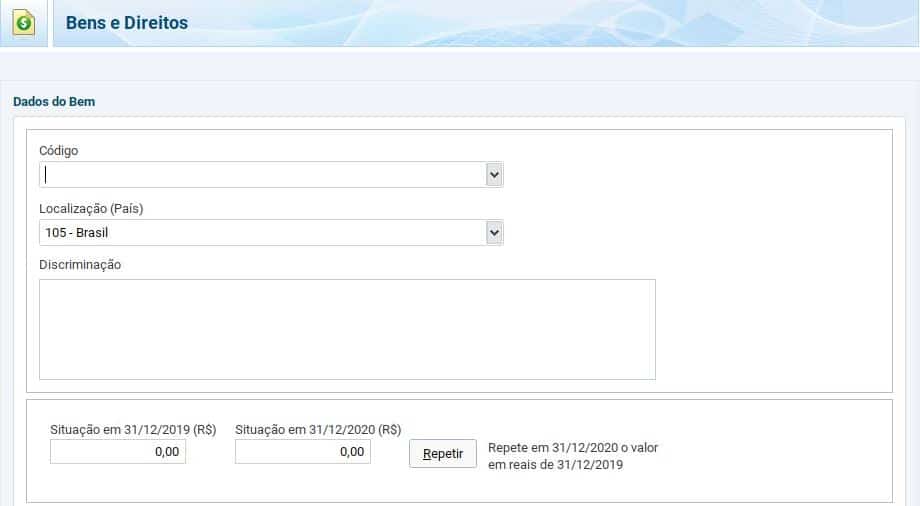

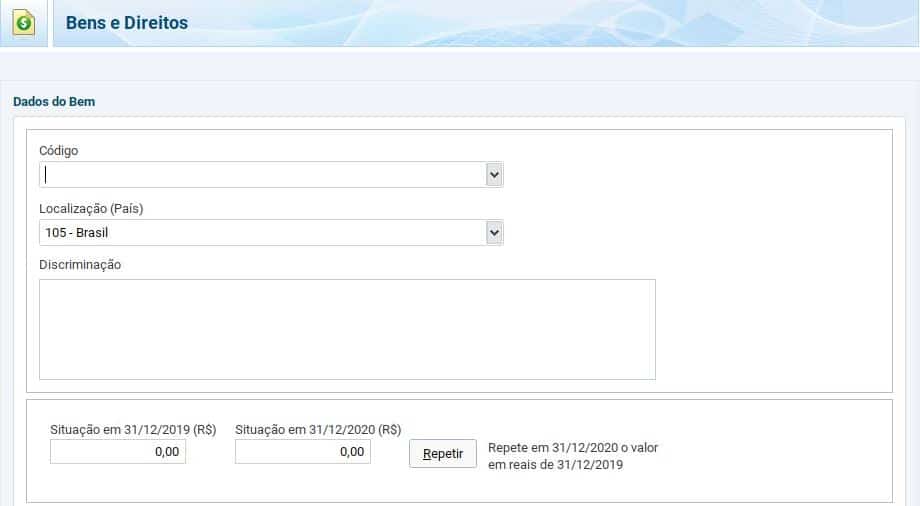

- Clique na ficha de “Bens e Direitos”;

- Selecione “Novo” > “Código: 49 - Outras opções e investimentos”;

- Depois, preencha a “Localização”, com “105 - Brasil”;

- Em seguida, no campo “Discriminação”, informe o nome da empresa do papel, quantidade de papéis adquiridos e outros detalhes;

- Ao final, preencha o campo da “Situação em 31/12/2019” (se não tinha nada naquela época, coloque 0), e “Situação em 31/12/2020” (coloque o valor atual).

Crédito: Software ‘IRPF2021 - Declaração de Ajuste Anual, Final de Espólio e Saída Definitiva do País’[/caption]

Como declarar o Imposto de Renda de investimentos no exterior

Imposto de Renda: Finalmente, chegamos ao ponto crucial do nosso texto. Bens no exterior, como declarar?Como dito anteriormente, para diferentes ativos há diferentes caminhos a serem seguidos.Começando pelas ações, se entendeu como declarar BDRs, verá que as diferenças são mínimas:- Clique na ficha de “Bens e Direitos”;

- Selecione “Novo” > “Código: 31 - Ações”;

- Depois, preencha a “Localização” com o código do país no qual conseguiu aquelas ações;

- Marque se a ação pertence ao titular daquela ação ou ao dependente vinculado a ele;

- Em seguida, no campo “Discriminação” informe a quantidade que comprou, data, nome da corretora, número do contrato e custo de aquisição na moeda do país em que comprou;

- Ao final, preencha o campo da “Situação em 31/12/2019” (se não tinha nada naquela época, coloque 0), e “Situação em 31/12/2020” (coloque o valor atual).

- Quotas de sociedades no exterior: ficha “Bens e Direitos” / “Código 32 - Quotas ou quinhões de capital”;

- Fundos de Investimentos: ficha “Bens e Direitos” / “Código 71 a 79 - escolha de acordo com seu tipo de fundo”;

- Imóveis: ficha “Bens e Direitos” / “Código 11 - Apartamento” / “Código 12 - Casa” / Localização: coloque o país em que adquiriu o imóvel;

- Seguros: ficha “Bens e Direitos” / “Código 49 - Outras Aplicações e Investimentos”;

- Empréstimos: ficha “Dívidas e Ônus Reais” / “Código 15 - Empréstimos contraídos no exterior”;

- Obras de arte, antiguidades e joias: ficha “Bens e Direitos” / “Código 25 - Joia, quadro, objeto de arte, de coleção, antiguidade, etc.”;

- Automóveis, aeronaves e embarcações: ficha “Bens e Direitos” / “Código 22 - Aeronave” / “Código 23 - Embarcação” / “Código 21 - Veículo automotor terrestre: caminhão, automóvel, moto, etc.”.

Cada investimento no exterior possui sua categoria na hora de declarar, fique atento para selecionar o ativo correto! Foto por Freepik.[/caption]

Imposto de Renda - O que é a CBE?

Imposto de Renda: Os Capitais Brasileiros no Exterior (CBE) são uma declaração feita cujo intuito é entregar os dados principais de cada investimento feito em ativos no exterior. Em resumo, seu objetivo é permitir que o Banco Central tenha informações suficientes para dimensionar a quantidade de investimentos externos ao país. A declaração de CBE é feita a partir de uma data-base, que permitirá analisar os bens que o declarante possui em outros países. Para as pessoas físicas, a exigência é que elas vivam no exterior. Já para as pessoas jurídicas (como empresas), é necessário declarar aquelas que tem sede em outros países. Se a soma dos ativos ultrapassar o valor de US$ 1 milhão, a declaração será feita anualmente. Caso a soma dos ativos seja superior a US$ 100 milhões, a declaração será feita trimestralmente. Na declaração de CBE, podem ser declarados investimentos, aplicações, depósitos em contas no exterior, financiamentos, arrendamentos, empréstimos de moedas, etc. Além disso, os prazos para fazer a declaração de CBE são fixos.Qual a tributação para os investimentos em outros países?

Imposto de Renda: Primeiramente, entenda que os tributos não são fixos e únicos. Conforme a categoria de ativo em que investiu poderá existir tributos adicionais. Nós já vimos dois desses tributos. Além da declaração de IR, aqueles que possuem investimentos superiores a US$ 1 milhão prestarão contas para o Banco Central por meio da declaração de CBE. Além disso, há um imposto para ganhos de capital no exterior. A taxa é de 15% sobre o lucro. Todavia, esse imposto somente é cobrado sobre aqueles com lucros iguais ou superiores a R$ 20.000,00.Ou seja, apenas aqueles com lucros superiores a R$ 20.000,00 deverão arcar com a taxa de 15%.Outro imposto é aquele querecai sobre juros e dividendos ganhos no exterior. A tributação aqui também é de 15%, ficando isentos aqueles com resgate mensal inferior ou igual a R$ 20.000,00.Ainda, terá o imposto norte-americano na fonte sobre os dividendos de ações norte-americanas. Esse imposto não será cobrado no Brasil, pois, a corretora já o retém esse valor de seus lucros.O último imposto que destacaremos é o imposto norte-americano na fonte em casos de sucessões. Esse imposto é um dos mais altos, podendo chegar a 40%. Porém, ele não recai sobre fundos offshore nem sobre os bonds.

Tome cuidado com a tributação dos ativos estrangeiros e não esqueça de declarar os investimentos no exterior no seu Imposto de Renda 2021, as multas podem ser pesadas! Foto por Freepik. [/caption]