Como fazer o dinheiro trabalhar para você?

Na análise fundamentalista, a compreensão do Balanço Patrimonial da empresa está entre um dos tópicos mais importantes.

Esse demonstrativo contábil é essencial para uma avaliação de investimento de forma mais racional e assertiva.

Muitas informações utilizadas nos cálculos de indicadores podem ser encontradas nesse relatório.

Ademais, como investidor, você precisa ter sempre a informação como seu aliado. Nesse sentido, o Balanço Patrimonial é rico em dados sobre a empresa que esteja interessado.

Portanto, com esse demonstrativo contábil você será capaz de compreender onde os recursos da empresa estão sendo alocados, extrair informações sobre sua perenidade e os retornos que os acionistas estão obtendo.

Por essa característica é primordial para o investidor conhecer esse relatório contábil e aprender a utilizá-lo para uma melhor tomada de decisão nos investimentos.

Primeiro, vamos entender o básico desse relatório.

O Balanço Patrimonial é a maneira mais fundamental de demonstração financeira de uma companhia e de elemento básico para todo investidor em suas análises.

Ele é gerado através do registro de todas movimentações financeiras da empresa no período apurado. Aliás, toda empresa é obrigada a elaborar seu balanço patrimonial ao final de cada exercício.

Portanto, é destinada a evidenciar, qualitativa e quantitativamente a posição patrimonial e financeira da empresa.

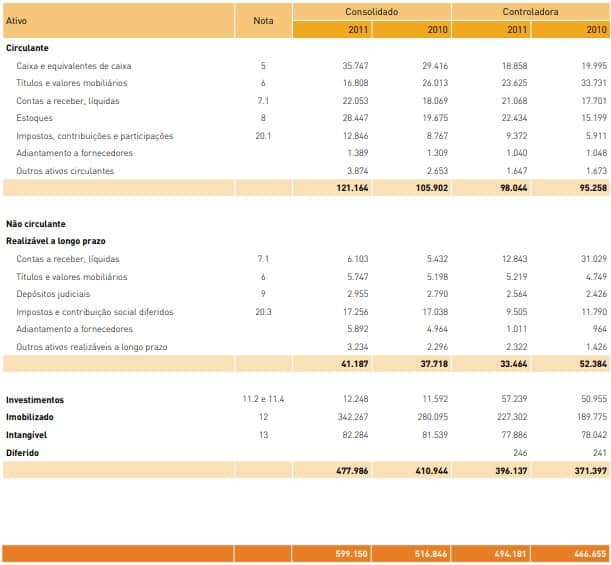

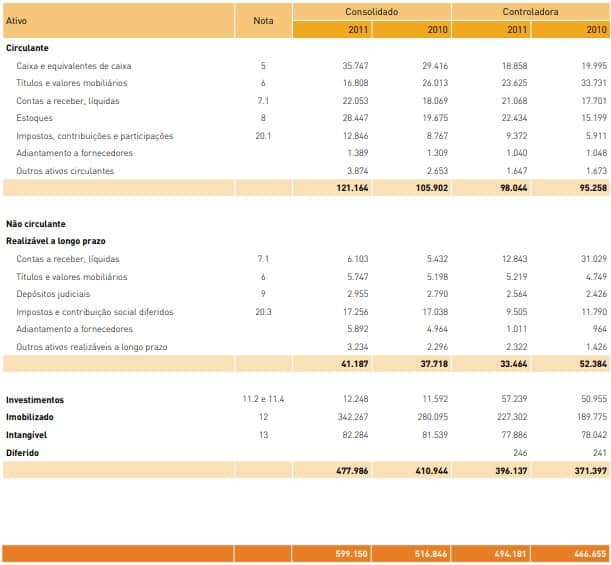

Dessa forma, o Balanço Patrimonial é como uma fotografia do patrimônio da companhia em um determinado momento. Sendo dividido em duas colunas: na esquerda encontram-se os ativos, na direta o passivo e patrimônio líquido.

Por fim, o ativo e passivo são divididos em circulante e não circulante e as contas do balanço são dispostas por ordem decrescente de vencimento ou liquidez.

Esse relatório contábil tem diversas funções, para os investidores podemos destacar:

Como dito anteriormente, o Balanço representa apenas uma fotografia de um momento da empresa, por isso não representa a capacidade de geração de caixa e lucros.

Ademais, por esse fator, não ajuda perceber se nas atividades financeiras cotidianas a empresa está tendo uma boa gestão.

Outro fato importante é que o Balanço Patrimonial pode sofrer manipulações em como suas contas são registradas para favorecimento da companhia e seus gestores.

Por exemplo, sócios podem injetar capital na empresa para serem aceitos em concessões de empréstimos, mascarando a real capacidade de pagamento da companhia.

Portanto, nunca utilize apenas o Balanço Patrimonial para analisar um investimento. Para a tomada de decisão eficaz, apoie-se sempre em diversas fontes de informação.

O Balanço Patrimonial é importante para você ter uma noção da situação patrimonial da empresa de maneira organizada.

Dessa forma, com essa organização será muito mais simples compreender a estrutura de capital (como a empresa financia suas operações), alavancagem e alocação de recursos entre outras informações.

Assim, é no Balanço que se encontra informação para cálculo de diversos indicadores fundamentalistas que você encontra na nossa página de ações!

Exemplos de indicadores:

Entre tantos outros indicadores e cálculos que utilizarão uma ou mais informações que estão contidas no Balanço Patrimonial.

Por isso, compreender a estrutura desse documento e o que ele representa, é fundamental para embasar melhores decisões de investimento.

Tanto no Passivo quanto no Ativo, as contas serão divididas em duas seções:

Os ativos no balanço patrimonial serão os bens e direitos que a empresa possui.

Ou seja, estoque, caixa, investimentos, veículos, imóveis, duplicatas a receber, entre outros.

Portanto, representa onde que os recursos da empresa foram alocados. Como investidor, isso irá te informar onde que o dinheiro da empresa está sendo utilizado.

Como comentei anteriormente, o ativo é dividido em duas seções que falam sobre:

Ativo Circulante:

Há outras contas que podem entrar no circulante, desde que sejam direitos que serão recebidos em prazo menores de um ano ou sejam bens que podem ser transformados em dinheiro nesse período.

Ativo Não-Circulante:

O ativo diferido pode ser bastante confuso, mas, em linhas gerais, refere-se aos gastos incorridos anteriormente à operação que entram como amortização futura para manter o critério de contraposição de receitas e despesas da contabilidade.

Em outras palavras, para você, investidor, isso irá demonstrar as aplicações de recursos feitas pela empresa em investimentos futuros, como pesquisa e desenvolvimento de produtos.

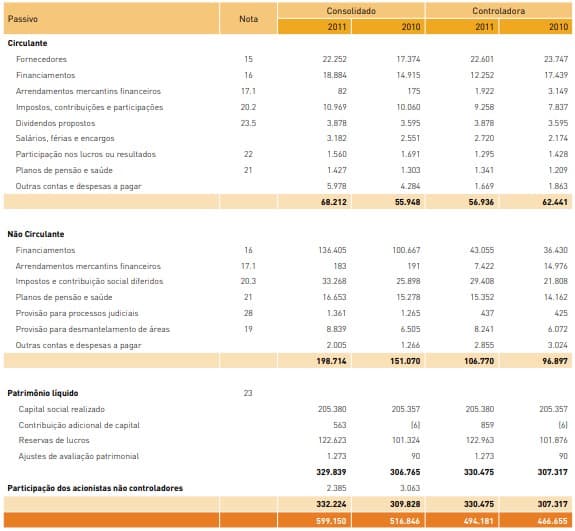

O Passivo representa as obrigações que a empresa tem com terceiros. Ou seja, as contas que ela tem que pagar.

Ademais, os passivos não significam apenas “custos” que a empresa tem que arcar e para onde o dinheiro de receitas vai. Mas, demonstram a fonte de financiamento da empresa!

Ou seja, a origem de seus recursos que fazem acontecer suas receitas.

Portanto, o passivo representa a fonte de recurso de terceiros que a companhia utiliza para financiar suas operações.

Quanto maior for o uso de recursos de terceiros, em vez de capital próprio (que veremos logo a seguir) mais alavancada estará a operação e, consequentemente, maiores riscos. Isso implica que a empresa precisa entregar resultados superiores para compensar o risco tomado.

Exemplos de contas:

Passivo Circulante

Passivo Não-circulante

Enquanto isso, o Patrimônio Líquido irá representar os recursos dos sócios (acionistas), sendo assim no relatório encontraremos:

Os recursos aqui elencados compõem o Capital Próprio da empresa. Assim, quanto maior for o uso de recursos próprios menor será seu custo de capital.

Portanto, na análise de investimento você poderá combinar essas informações para avaliar o risco da companhia no aspecto financeiro.

Em suma, esse documento é de extrema importância se busca fazer decisões mais coerentes em seus investimentos.

Com ajuda do Balanço Patrimonial poderá descobrir ótimas ações a serem investidas e poderá evitar aquelas que é melhor ficar longe.

Cadastro

Cadastro

Já tem uma conta? Entrar

Cadastro

Cadastro

Cadastre-se grátis para continuar acessando o Investidor10.

Já tem uma conta? Entrar

Olá! Você pode nos ajudar respondendo apenas 2 perguntinhas?

Oba! Que ótimo saber que você curte nosso trabalho!

Já que você é um investidor Buy And Hold e adora nossa plataforma, gostaria de te apresentar uma solução que vai turbinar o retorno de seus investimentos! Topa?