TOP 10 Criptomoedas mais buscadas em 2025

Quer descobrir como investir em Tesouro Direto e se esse é o melhor investimento para você?

Com apenas R$ 30, você já pode dar o primeiro passo rumo à independência financeira ou, no mínimo, proteger seu dinheiro da inflação..

Neste guia, vamos explicar de forma simples e prática tudo o que você precisa saber sobre o Tesouro Direto: como funciona, como investir, quais são as vantagens, riscos, impostos, prazos de liquidação e a rentabilidade dos principais títulos. Confira!

O Tesouro Direto é um programa criado pelo governo federal em 2002 que permite a pessoas físicas comprarem títulos públicos diretamente do Tesouro Nacional, sem intermediários. Em termos simples: você empresta dinheiro para o governo e ele te paga de volta com juros.

Funciona de forma simples: você empresta dinheiro ao governo, que usa os recursos para financiar suas atividades (infraestrutura, saúde, educação) e, em troca, devolve o valor acrescido de juros.

Ele é considerado um investimento de renda fixa, pois sua rentabilidade é conhecida ou previsível desde a aplicação, diferente da renda variável (ações, por exemplo).

Diferente da renda variável (ações, por exemplo), onde você não sabe quanto vai ganhar ou perder, na renda fixa você tem uma ideia clara do retorno esperado.

Existem três modalidades principais de títulos no Tesouro Direto, cada uma com características próprias que atendem a diferentes perfis e objetivos financeiros.

Tesouro Selic (Pós-fixado)

O Tesouro Selic é o título mais popular do programa. Sua rentabilidade acompanha a taxa Selic, a taxa básica de juros da economia, definida periodicamente pelo Banco Central.

É o título mais indicado para quem busca segurança e liquidez, já que pode ser resgatado a qualquer momento sem grandes riscos de perda. Além disso, ele não sofre variações negativas relevantes pela marcação a mercado, o que o torna previsível no curto prazo.

Indicação: reserva de emergência e curto prazo.

Liquidez: diária (D+1).

Vantagens: rendimento superior à poupança, baixo risco e acesso fácil.

Desvantagens: em cenários de Selic muito baixa, pode perder atratividade frente a outros investimentos.

Tesouro Prefixado

No Tesouro Prefixado, a rentabilidade é definida no momento da compra. Isso significa que você já sabe exatamente quanto irá receber no vencimento do título, desde que mantenha o investimento até a data acordada.

É ideal para quem tem objetivos com prazo definido, como guardar dinheiro para uma viagem, um casamento ou a entrada de um imóvel.

No entanto, esse tipo de título pode ser arriscado no curto prazo, pois sofre com a marcação a mercado: se a taxa de juros subir após a compra, o valor do título pode cair antes do vencimento.

Indicação: metas de médio prazo (1 a 5 anos).

Liquidez: pode ser resgatado antes, mas sujeito à marcação a mercado.

Vantagens: previsibilidade total da rentabilidade até o vencimento.

Desvantagens: risco de perder valorização em cenários de alta de juros.

Tesouro IPCA+ (Híbrido)

O Tesouro IPCA+ é considerado o título mais estratégico para quem pensa no futuro. Ele garante uma rentabilidade composta por taxa fixa + variação da inflação (IPCA). Isso significa que o investidor tem retorno real acima da inflação, protegendo o poder de compra ao longo dos anos.

É amplamente utilizado para planejamento de longo prazo, especialmente aposentadoria, já que corrige o valor aplicado pela inflação. Porém, assim como no prefixado, o IPCA+ também está sujeito à marcação a mercado — se for resgatado antes do prazo, pode gerar perdas.

Indicação: longo prazo (acima de 5 anos), aposentadoria e grandes objetivos financeiros.

Liquidez: diária, mas com risco de oscilação antes do vencimento.

Vantagens: proteção contra a inflação e ganhos reais garantidos.

Desvantagens: pode gerar perdas no curto prazo se houver necessidade de resgate antecipado.

O Tesouro Direto combina quatro principais vantagens:

Segurança: garantido pelo governo federal.

Acessível: aplicação mínima de R$ 30.

Liquidez diária: resgates em D+1.

Diversificação: opções para curto, médio e longo prazo.

Pelo Tesouro Direto ser garantido pelo governo federal, o risco de crédito é praticamente nulo, tornando mais seguro que CDBs ou LCIs de bancos privados.

A entrada também é democrática: a partir de R$ 30 já é possível investir, valor muito inferior ao exigido por outros ativos. Além disso, oferece liquidez diária, permitindo resgates em D+1 com operações simples pelo computador ou celular.

💡Conheça a calculadora de juros compostos, a ferramenta permite visualizar como seus investimentos no Tesouro Direto podem crescer ao longo do tempo considerando a capitalização contínua dos rendimentos sobre o valor inicial investido.

O principal risco do Tesouro Direto é a marcação a mercado, especialmente nos títulos prefixados e IPCA+. Por exemplo, se você precisar resgatar antes do vencimento, poderá receber menos do que investiu, mesmo sendo um investimento do governo.

Isso acontece porque . Se a taxa Selic subir, seu título vale menos no mercado (afinal, quem compraria um título que rende 8% se pode comprar um novo que rende 10%?).

Nos títulos prefixados e Tesouro Selic, há o risco da inflação corroer seu poder dos preços dos títulos oscilam conforme as condições de mercadoe compra.

Por exemplo, se você investir em um prefixado de 8% ao ano e a inflação for 6%, seu ganho real será apenas 2%.

Por isso muitos investidores preferem o Tesouro IPCA+, que protege especificamente contra este risco.

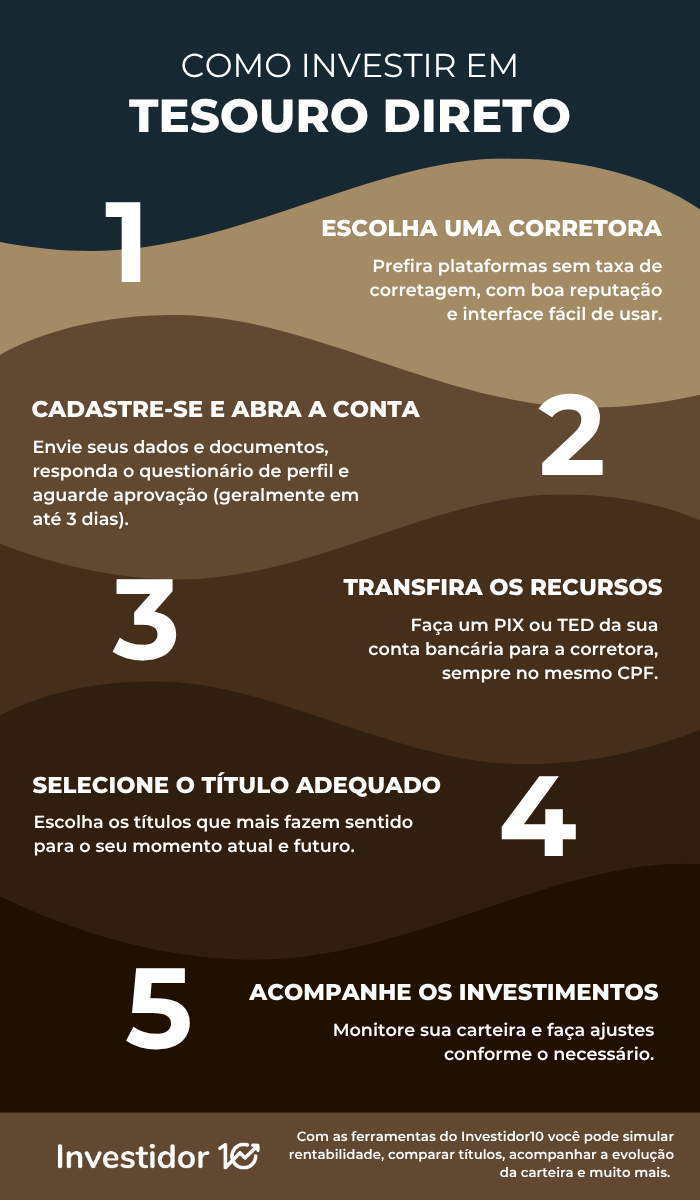

Confira no infográfico como Investir em Tesouro Direto:

A rentabilidade do Tesouro Direto depende do título escolhido e do prazo de investimento.

Por isso, é importante diferenciar entre rentabilidade bruta (taxa anunciada na compra) e rentabilidade líquida, que desconta Imposto de Renda, IOF (em resgates rápidos) e taxa de custódia da B3.

Quanto maior o prazo, menor a alíquota de IR, chegando a 15% após 2 anos.

Em comparação, o Tesouro Direto costuma render mais que a poupança em qualquer cenário e oferece maior segurança que CDBs de bancos médios, embora alguns destes possam pagar taxas mais altas.

Na prática, o Tesouro se destaca pela previsibilidade e baixo risco.

Exemplos de rendimento:

|

Quem investe no Tesouro Direto está sujeito a contribuir para o Imposto de Renda com base na tabela regressiva e para o IOF, esse último, apenas nos resgates com prazo de aplicação inferior a 30 dias.

Imposto de Renda

A tributação do Imposto de Renda sobre os rendimentos de títulos do Tesouro segue a tabela regressiva, cuja alíquota varia de acordo com o prazo em que o investidor mantém a aplicação. Veja:

| Prazo | Alíquota |

| Até 180 dias | 22,50% |

| De 181 a 360 dias | 20% |

| De 361 a 720 dias | 17,50% |

| Acima de 720 dias | 15% |

IOF

Por sua vez, o IOF é um tributo que incide apenas sobre o rendimento em aplicações de curto prazo, ou seja, com resgate em até 30 dias. Na prática, isso acontece, pois, a alíquota é decrescente ao longo do tempo, zerando com 30 dias.

| Dias | Alíquota | Dias | Alíquota | Dias | Alíquota |

| 1 | 96,00% | 2 | 93% | 3 | 90% |

| 4 | 86% | 5 | 83% | 6 | 80% |

| 7 | 76,00% | 8 | 73% | 9 | 70% |

| 10 | 66% | 11 | 63% | 12 | 60% |

| 13 | 56% | 14 | 53% | 15 | 50% |

| 16 | 46% | 17 | 43% | 18 | 40% |

| 19 | 36% | 20 | 33% | 21 | 30% |

| 22 | 26% | 23 | 23% | 24 | 20% |

| 25 | 16% | 26 | 13% | 27 | 10% |

| 28 | 6% | 29 | 3% | 30 | 0% |

A cobrança do IOF é uma forma de desestimular o resgate dos recursos em menos de 30 dias, por parte dos investidores.

A taxa de custódia da B3 é 0,2% ao ano sobre o valor investido, cobrada automaticamente. É baixa comparada a outros investimentos, mas deve ser considerada no cálculo de rentabilidade.

Muitas corretoras oferecem taxa zero de corretagem para Tesouro Direto. Priorize essas opções, pois qualquer taxa de corretagem impacta diretamente sua rentabilidade.

De acordo com o Tesouro Direto, o prazo para liquidação das transações segue as seguintes regras:

| Operação | Horário da solicitação | Prazo de liquidação |

| Compra | Dias úteis (00h00 às 18h00) | das 18h do 1º dia útil após a aplicação |

| Compra | Dias úteis (18h00 às 00h00), finais de semana ou feriados | das 18h do 2º dia útil |

| Venda (resgate) | Dias úteis (09h30 às 13h00) | das 13h do mesmo dia |

| Venda (resgate) | Dias úteis (13h00 às 18h00) | das 13h do 1º dia útil após a solicitação |

| Venda (agendamento) | De 18h00 às 05h00, finais de semana e feriados | das 13h do 1º dia útil |

O FGC, ou Fundo Garantidor de Créditos, é uma entidade privada brasileira, sem fins lucrativos, que tem como objetivo proteger os investidores em caso de dificuldades financeiras de uma instituição financeira associada.

Em caso de falência de uma instituição financeira associada, o FGC atua na devolução dos recursos aos investidores dentro dos limites pré-estabelecidos.A cobertura contempla:

Depósitos à Vista;

Depósitos de Poupança;

Certificados de Depósito Bancário (CDB);

Recibos de Depósitos Bancários (RDBs);

Letras de Câmbio (LC);

Letras Imobiliárias (LI);

Letras Hipotecárias (LH);

Letras de Crédito Imobiliário (LCI);

Letras de Crédito do Agronegócio (LCA).

Por sua vez, os títulos do Tesouro Direto não possuem garantia do Fundo Garantidor de Créditos (FGC). Na prática, isso acontece, pois, esses títulos são emitidos pelo próprio governo federal, que é o seu garantidor.

Títulos do Tesouro Direto não possuem garantia do Fundo Garantidor de Créditos (FGC).

O cenário econômico brasileiro apresenta particularidades que tornam o Tesouro Direto especialmente atrativo.

Com a taxa Selic em patamares historicamente elevados, os títulos públicos oferecem rentabilidades reais interessantes para investidores conservadores.

Além do contexto de juros altos favorece especialmente o Tesouro Selic e, em menor grau, títulos prefixados com boas taxas.

Para investidores que acompanham o mercado através de plataformas como o Investidor10, fica mais fácil comparar as taxas atuais com o histórico e identificar oportunidades interessantes em tempo real através da calculadora de juros compostos e comparadores de ativos.

Comparado a outros investimentos de renda fixa disponíveis em 2025, o Tesouro Direto se destaca pela combinação de segurança máxima e rentabilidade competitiva. CDBs de bancos grandes raramente superam o Tesouro Direto em rentabilidade líquida.

Por exemplo, LCIs e LCAs têm a vantagem da isenção de IR, mas geralmente oferecem taxas menores e têm menor liquidez. Para que valham a pena, precisam render pelo menos 130% do CDI para empatar com o Tesouro Direto após impostos.

As debêntures incentivadas (isentas de IR) podem ser atrativas, mas têm risco de crédito superior e menor liquidez. São complementares ao Tesouro Direto, não substitutos.

Perfil de investidor: avalie se você é conservador, moderado ou arrojado. O Tesouro Direto é ideal principalmente para perfis conservadores e moderados.

Objetivos financeiros: defina metas claras: reserva de emergência, aposentadoria, compra de imóvel ou proteção contra a inflação.

Horizonte de investimento: escolha o título de acordo com o prazo do seu objetivo (Tesouro Selic para curto prazo, Prefixado para médio prazo, IPCA+ para longo prazo).

Conhecimento sobre os títulos: entenda como funcionam as modalidades (Selic, Prefixado e IPCA+) e os riscos da marcação a mercado.

Diversificação da carteira: mesmo sendo seguro, não concentre todo o patrimônio no Tesouro Direto. Combine com outros investimentos para equilibrar risco e retorno.

Escolha de uma corretora ou banco de confiança: verifique se é autorizado pelo Tesouro Nacional e compare taxas (a maioria já cobra zero).

Custos e impostos: lembre-se da taxa de custódia da B3 (0,20% ao ano) e do Imposto de Renda regressivo sobre os rendimentos.

Liquidez: saiba os prazos de liquidação para compra e resgate (em geral, D+1).

Acompanhamento e disciplina: monitore sua carteira, mas evite vender antes do vencimento se não for necessário, para não sofrer perdas com a marcação a mercado.

Sem dúvidas, o Tesouro Direto revolucionou o mercado financeiro brasileiro ao democratizar o acesso a títulos públicos, permitindo que qualquer pessoa invista a partir de apenas R$ 30.

Trata-se de uma opção de investimento segura e acessível, garantida pelo governo federal, que oferece alternativas para diferentes perfis e objetivos financeiros.

Apesar de existirem riscos, como a marcação a mercado, eles são bem conhecidos, transparentes e podem ser administrados com planejamento.

Portanto, o Tesouro Direto não deve ser visto como uma forma de enriquecer rapidamente, mas sim como um instrumento sólido e consistente de construção de patrimônio ao longo do tempo, alinhando segurança, previsibilidade e estratégia.

Com o Investidor10 você analisa, compara e acompanha seus investimentos com dados sempre atualizados, para tomar decisões mais seguras. Acesse agora mesmo o Investidor10PRO e descubra como potencializar seus resultados.

Cadastro

Cadastro

Já tem uma conta? Entrar

Cadastro

Cadastro

Cadastre-se grátis para continuar acessando o Investidor10.

Já tem uma conta? Entrar

Olá! Você pode nos ajudar respondendo apenas 2 perguntinhas?

Oba! Que ótimo saber que você curte nosso trabalho!

Já que você é um investidor Buy And Hold e adora nossa plataforma, gostaria de te apresentar uma solução que vai turbinar o retorno de seus investimentos! Topa?