Como fazer o dinheiro trabalhar para você?

Com o juro em queda a bolsa de valores se tornou um dos últimos refúgios para todos os investidores. Dentre os investimentos mais procurados dentro da bolsa, as ações se destacam. Neste artigo nós vamos mostrar como montar uma carteira de ações previdenciária. Confira!

Por se tratar de uma carteira de ações previdenciária, nós precisamos analisar as ações disponíveis na bolsa. Não dá para investir em qualquer coisa, certo? A nossa análise vai verificar os seguintes pontos:

Ao levantar os indicadores supracitados, nós temos plenas condições de considerar o investimento em uma ação.

Como analisar ações para uma carteira de ações previdenciária. Foto por Freepik.[/caption]

Como analisar ações para uma carteira de ações previdenciária. Foto por Freepik.[/caption]

Ao iniciar a sua carteira de ações previdenciária você precisa procurar empresas que pagam dividendos. O simples fato de a empresa pagar dividendos pode dizer muito sobre a mesma. Companhias que pagam dividendos ou juro sobre capital próprio costumam ter:

Os três pontos acima são importantes na hora de avaliar a ação que vai entrar na carteira. Por isso, procure empresas que pagam dividendos. Se a companhia paga, provavelmente ela está em boas condições. Destacando que nem sempre os dividendos são sinônimos de; “boa empresa”. Aqui na Investidor10 você consegue ver todos os indicadores e informações necessárias para conduzir uma boa análise. Para ficar mais didático, vamos pegar como exemplo a ação da empresa Itaúsa (ITSA4). Disclaimer: isso não é uma recomendação de compra ou venda de ativos. A análise a seguir é meramente educativa para exemplificar os conceitos sendo tratados nesse artigo.

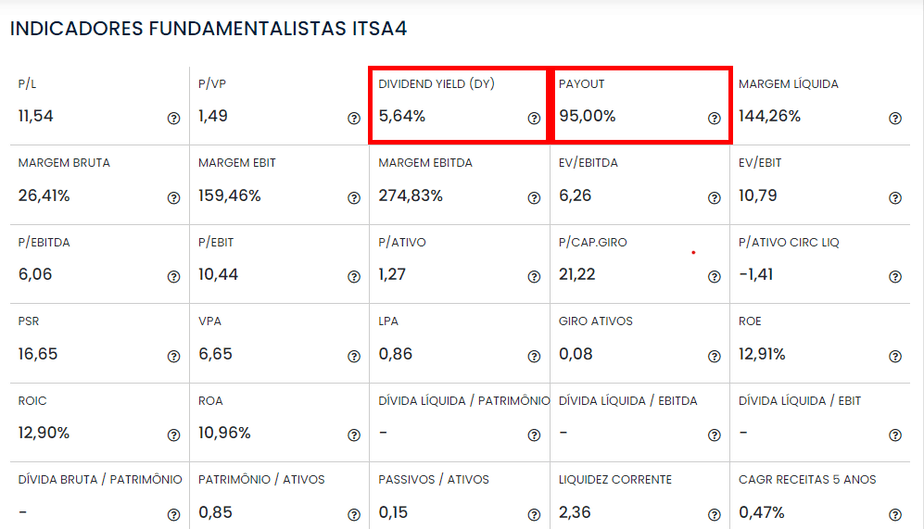

Indicadores da TSA4 que você pode encontrar em nossa plataforma Investidor10.[/caption]

No quadro, temos informações como o Dividend Yield. Esse indicador nada mais é do que os dividendos pagos considerando o período de 12 meses.

Ou seja, levantando os últimos 12 meses de ITSA4 e considerando o seu valor de mercado que é de R$ 9,50 (no momento da análise), os dividendos estão em 5,8%.

Assim, ao compará-lo a Selic, que está em 2% ao ano, vemos que a empresa está entregando dividendos bem acima da inflação.

Os dividendos também são excelentes para a construção de renda e para a ampliação da carteira quando reinvestidos.

Ademais, Dividend Yield também trata do Juros sobre Capital Próprio (JCP). O Brasil é um dos únicos países que além dos dividendos, ainda há pagamento de JCP. Assim, esses valores entram também no cálculo do Dividend Yield.

Além do mais, vemos que a ITSA4 possui um payout de 95% e isso é positivo! O Payout é a porcentagem do lucro que a empresa distribui para seus acionistas.

Nesse sentido, é importante que o payout seja menor que 100%, pois é prudente que a empresa reserve uma parte desses lucros para investir nela mesma ou ter uma sobra em casos inesperados, não precisando recorrer à dívida.

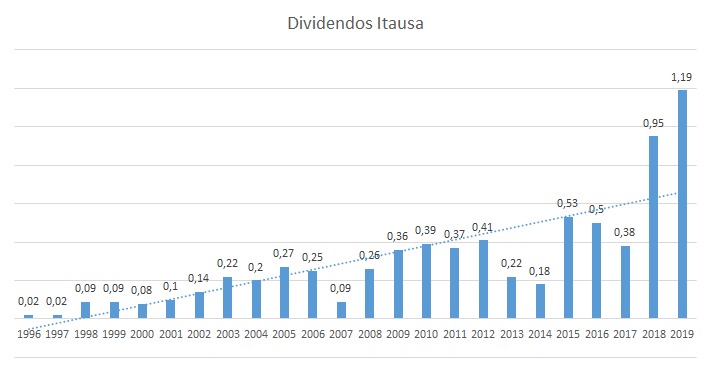

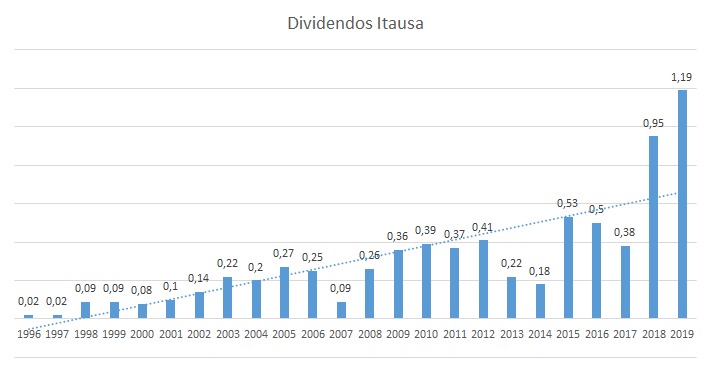

Ao vermos quanto que a empresa pagos de dividendos nos últimos 12 meses, é importante ver o se ele é constante nesses pagamentos, e não um evento isolado. Segue imagem com o histórico de proventos:

Itausa pagou dividendos todos os anos desde 1996. Fonte: Relação com Investidores | Itausa[/caption]

Como vemos pelo gráfico, a Itausa pagou dividendos todos os anos até 1996. Aliás, 2020 ainda não acabou e ela já distribuiu R$ 0,54 por ação.

Ademais, vemos no quadro

Portanto, dois pontos que precisam tomar cuidado na análise dos dividendos:

Itausa pagou dividendos todos os anos desde 1996. Fonte: Relação com Investidores | Itausa[/caption]

Como vemos pelo gráfico, a Itausa pagou dividendos todos os anos até 1996. Aliás, 2020 ainda não acabou e ela já distribuiu R$ 0,54 por ação.

Ademais, vemos no quadro

Portanto, dois pontos que precisam tomar cuidado na análise dos dividendos:

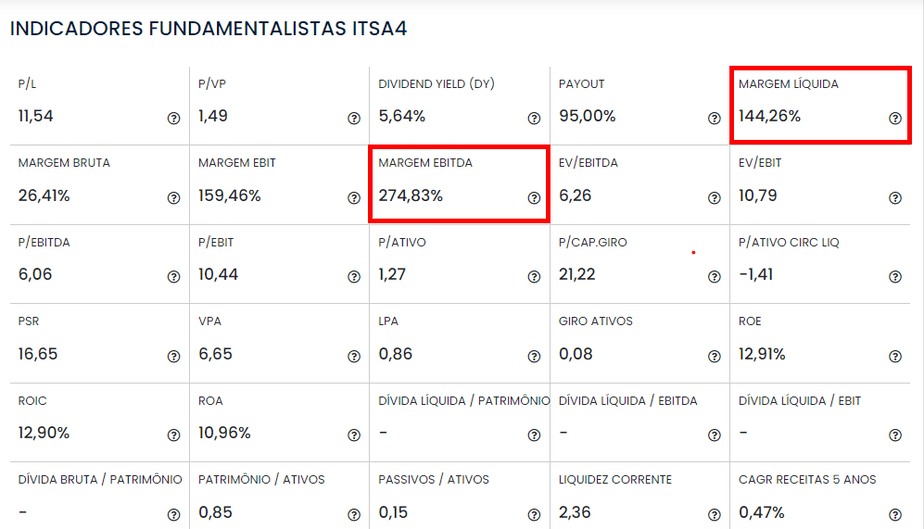

As margens da Itausa são expressivas.[/caption] Enfim, temos no quadro a margem líquida e EBITDA. Se a empresa possui lucros, ela possui margem líquida positiva. Fato que observamos em ITSA4. A margem líquida vai mostrar o quanto sobra de lucro para ser distribuído ou até investido na própria empresa. A nossa análise vai considerar os dados da tabela da empresa ITSA4. Lá nós temos as seguintes margens:

Olhando a margem EBITDA podemos concluir que a mesma é muito baixa. Empresas que possuem boa competitividade e contam com vantagem no mercado de atuação, costumam ter na margem EBITDA porcentagem maior. O indicador pode chegar a ficar acima dos 20%, por exemplo. No caso de Itaúsa, a margem é muito pequena, mas aí vem à surpresa. A margem líquida por sua vez, é muito alta. Porque isso? Como Itaúsa é uma Holding, ou seja, uma companhia que possui participação em outras, parte dos resultados vem dessas empresas investidas. Por se tratar de ganhos com equivalência patrimonial, esses resultados são considerados como financeiros e por isso, tais ganhos acabam ficando entre a margem EBITDA e a líquida. Se tratando de uma Holding, os ganhos por meio da equivalência patrimonial chegam a ser superiores aos ganhos com receita da própria empresa. Desse modo é natural que haja uma discrepância entre as margens na análise de ITSA4. Em contrapartida, temos a empresa Vale (VALE3) que possui uma margem EBITDA acima dos 25%, mostrando que sua operação é lucrativa, mas quando vamos olhar a margem líquida temos uma decepção. Nos últimos 12 meses a margem líquida de VALE3 tem ficado em 2,5%. Ou seja, os resultados financeiros estão consumindo boa parte dos ganhos da empresa. Olhando com mais atenção o DRE (Demonstrativo do Resultado do Exercício) identificamos despesas com a tragédia de Brumadinho, MG. Devido às indenizações e diversos outros custos financeiros, a Vale vêm enfrentando problemas em conseguir uma margem líquida melhor. Aliás, uma dica nesses casos: acompanhe o site de Relação com Investidores, como o da Vale, para você ficar por dentro dos acordos e poder saber como isso irá afetar a companhia. Dentro dessa análise você pode constatar o seguinte:

possui problemas com seus resultados financeiros, mas possui uma operação forte. Quem sabe no futuro, VALE3 não consiga entregar margem líquida maior?

Importante lembrar: o que estamos discutindo aqui é puramente educacional. Não estamos fazendo recomendação de compra ou venda de ações.

É importante avaliar diversos indicadores para montar uma carteira de ações previdenciária. Foto por Freepik.[/caption]

É importante avaliar diversos indicadores para montar uma carteira de ações previdenciária. Foto por Freepik.[/caption]

Dando continuidade no exemplo de ITSA4, vamos observar o seu preço, ou melhor, o P/L. Antes de avaliar o indicador é importante mostrar a aplicação do número para a nossa análise. Na hora de construir a carteira nós não podemos comprar qualquer ação que está pagando mais dividendos ou que está gerando boas margens. Os dois indicadores anteriores são importantes e fundamentais, mas o P/L também é importante. Um P/L “baixo” mostra que a ação pode estar em um preço favorável, ou seja, “barata”. O P/L de ITSA4 está em 11,41. Isso significa que a empresa leva aproximadamente 11 anos para conseguir pagar de volta seus acionistas através dos lucros gerados. Só por comparação, ao investir no Tesouro Selic hoje, você provavelmente levará mais de 35 anos para conseguir ver o seu dinheiro dobrar. Nesse sentido, se fizer a mesma coisa em ITSA4 e a empresa manter os níveis de lucro como estão, o lucro líquido de ITSA4 vai conseguir “pagar” o investimento feito em até 11 anos. Interessante não é? Ao voltar para o exemplo de VALE3, o P/L da firma está acima de 51! Ou seja, se o lucro líquido da empresa permanecer nos níveis que está, é bem provável que o investidor demore bastante para conseguir ver o dinheiro de o seu investimento voltar. O engraçado em VALE3 é o seguinte: a margem EBITDA é muito boa, porém têm os problemas financeiros da companhia. Caso esses problemas terminem, é bem provável que o lucro líquido volte com tudo, aí, além da margem líquida, o P/L vai melhorar bastante. Dessa maneira, quando mais alto o P/L fica, mais alto o valor da ação está, ou os lucros estão menor. Existem empresas que possuem o P/L muito alto, uma vez que as expectativas de lucro para a companhia são grandes. Isso significa que o mercado está pagando mais caro pela ação, uma vez que a mesma tem a “tendência” de registar lucros maiores e assim a própria pode acabar compensado um P/L mais caro no futuro. Assim, para identificar um padrão similar na ação que você pretende investir, é bom ver o histórico de lucros por ação. Se os lucros por ação estiverem em alta, isso mostra que a firma tem a tendência de conseguir aumentar em seus lucros.

Liquidez é um bom medidor para saber se a empresa está em boa saúde financeira. Foto por Freepik.[/caption] Ao mencionar que: “empresas que possuem dividendos, provavelmente contam com outras qualidades”, uma dessas qualidades é a liquidez corrente. A liquidez corrente é um indicador que mostra se a empresa possui recursos suficientes para cobrir suas obrigações de curto prazo. Essas obrigações podem ser:

Ao analisar ITSA4, constatamos que a liquidez da empresa está em 2,36. Em outras palavras, para cada R$ 1,00 nas obrigações de curto prazo, ITSA4 possui R$ 2,36 em disponibilidades para quitar tais obrigações. É caixa suficiente para manter o negócio girando sem grandes problemas. Aliás, é caixa bom o suficiente para quitar tudo e ainda pagar bons valores de dividendos, caso haja necessidade. Empresas com liquidez corrente abaixo de 1, podem estar com problemas ou podem apresentar problemas no futuro. Por isso, evite companhias com o indicador muito baixo de liquidez corrente.

Empresas com endividamento elevado dificilmente conseguem distribuir bons dividendos aos seus acionistas ou conseguem gerar bons lucros.

As dívidas por si só, são formas que as empresas têm para conseguir financiar suas operações. Portanto, a dívida não é necessariamente ruim, ela pode demonstrar a capacidade de crescimento da companhia.

O problema é quando os juros e encargos da dívida se tornam elevados. Juros a pagar acabam influenciando no resultado financeiro da companhia. Ou seja, ao invés de aparecer na margem EBITDA, prejudicando a operação, os juros vão influenciar o lucro líquido da empresa e consequentemente o caixa também.

Olhando os indicadores de ITSA4, concluímos que a firma possui um endividamento de 9%. Essa dívida é com relação ao patrimônio líquido.

Portanto, dos 100% do patrimônio líquido de ITSA4, 9% é referente à capital de terreiros. 9% é uma porcentagem baixíssima de dívida. Isso significa que a companhia possui baixos níveis de capital de terceiros dentro dela e, portanto não conta com os encargos e tão pouco os juros.

Ao pegar o exemplo de VALE3 nós temos outro cenário. A empresa possui um nível de endividamento na casa dos 51%, isso indica que a companhia precisa de dinheiro de terceiros para conseguir financiar suas operações. Tal dependência pode ser prejudicial para a empresa se não for bem administrada.

Em uma situação assim, o mais indicado é avaliar a evolução da dívida. Se ela vem caindo, pode mostrar uma oportunidade de investimento agora, se houver a continuidade de queda da dívida. Se a tendência for de alta, aí o negócio é ficar de lado.

É importante ficar de olho no endividamento das empresas em nossa carteira de ações previdenciária. Foto por Freepik.[/caption]

É importante ficar de olho no endividamento das empresas em nossa carteira de ações previdenciária. Foto por Freepik.[/caption]

Por último, mas não menos importante, vamos analisar o ROE da empresa. ITSA4 possui um ROE de 13,2%. Esse retorno é muito bom.

Teoricamente, o patrimônio líquido da empresa é constituído pelo valor que foi integralizado nela para a abertura e eventuais aportes que os demais sócios aplicaram na companhia. Depois, ainda na conta de PL, nós temos as reservas de lucro, ou os prejuízos acumulados.

Ao somar os valores das cotas (ou subtrair no caso de prejuízos acumulados) nós temos o valor total de PL. Os 13,2% referente ao ROE de ITSA4 indica que a companhia consegue gerar retornos (lucro líquido) de 13,2% sobre esse PL.

Em outras palavras, se fosse para investir os valores do patrimônio na Selic, hoje, o ROE seria de 2%. Nesse nível o mercado de ações parece ser um negócio mais interessante, né?

Agora que você já sabe os indicadores e como utilizá-los em suas análises, chegou a hora de praticar em suas próprias análises e começar a montar sua própria carteira de ações previdenciária.

Não deixe para depois o que pode ser feito hoje. Vá ao site da empresa que você pretende investir e baixe o DRE e o Balanço Patrimonial.

Caso você não seja acostumado com esses documentos técnicos, visite nosso portal de ações que tem todas as informações prontinhas para você clicando aqui.

Imagem do portal investidor10

Imagem do portal investidor10

Aproveite e leia mais nossos conteúdos:

Cadastro

Cadastro

Já tem uma conta? Entrar

Cadastro

Cadastro

Cadastre-se grátis para continuar acessando o Investidor10.

Já tem uma conta? Entrar

Olá! Você pode nos ajudar respondendo apenas 2 perguntinhas?

Oba! Que ótimo saber que você curte nosso trabalho!

Já que você é um investidor Buy And Hold e adora nossa plataforma, gostaria de te apresentar uma solução que vai turbinar o retorno de seus investimentos! Topa?