Qual foi o interesse da EMS na Hypera? O CEO responde

Executivo nega ter feito uma oferta hostil pelo controle acionário

💊 Essa semana foi bastante movimentado no mundo das fusões e aquisições. Depois que a Hypera (HYPE3) anunciou um arrojamento dos negócios, a EMS decidiu fazer uma oferta considerada por muitos analistas como hostil pelos negócios da farmacêutica.

Embora a empresa tenha oferecido um valor interessante -inclusive com prêmio de 30% nas ações-, o M&A foi recusado pelo conselho de administração. Além disso, a oferta foi recebida em mau tom pelo maior acionista da companhia, João de Queiroz, que decidiu comprar mais papeis depois que a cotação da Hypera caiu.

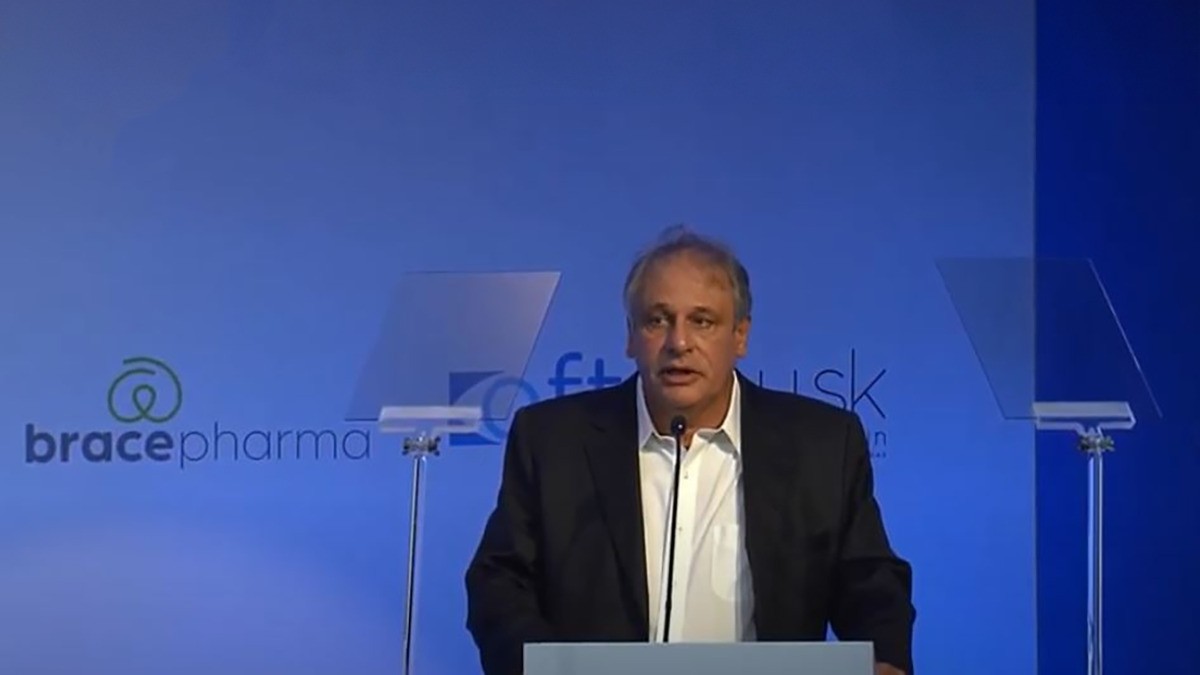

Nesta sexta-feira (25), o CEO o Grupo NC, controlador da EMS, Carlos Sanchez, decidiu comentar o que levou à oferta e quais seriam os planos para a possível subsidiária. Em entrevista ao Brazil Journal, ele destacou que o principal objetivo era a complementariedade dos portfólios.

💲 Leia mais: Visão Vale 2030: Confira as 3 prioridades da Vale (VALE3)

“Acredito também que juntos temos muita complementaridade de competências. A EMS sempre foi uma companhia extremamente inovadora e focada em P&D, tendo construído o maior portfólio de moléculas do mercado. Já a Hypera é a melhor companhia na gestão e desenvolvimento de marcas”, destacou ele.

“O [João Alves de Queiroz] Júnior construiu marcas emblemáticas, tem excelência nisso, uma coisa que não fazemos bem hoje e na qual não temos DNA. Queremos nos beneficiar dessa qualidade que eles têm”, complementou.

Ele também rechaçou a ideia de que a oferta teria sido hostil, considerando que os dois executivos tinham uma relação de amizade. Atualmente, a EMS possui 5% do capital social da Hypera.

“A minha decisão de fazer a oferta dessa forma levou em consideração o anúncio que a Hypera fez na sexta-feira, que daria margem para algum terceiro se aproveitar do momento para comprar mais ações e ter um ganho fácil quando eu já estava decidido a propor a combinação”, pontuou.

Surpresa

Durante a entrevista, Sanchez disse ter ficado surpreso com a decisão rápida tomada pelo conselho da farmacêutica. Em sua análise, o negócio poderia gerar valor para os acionistas das duas empresas envolvidas.

“Temos informações e assessores que estão prontos para isso, e para fazer isso de forma organizada. Diversos acionistas da Hypera já nos manifestaram apoio à nossa proposta, o que nos dá confiança de que existe um caminho para que o conselho reconsidere sua decisão”, projetou.

Sobre o valor oferecido, considerado subestimado pelo conselho, ele disse ter sido justo e oferecido uma alternativa parcial em caixa.

“Digo mais: falamos com muitos investidores de mercado e não ouvimos qualquer desconforto em relação ao valor proposto. Pelo contrário, só ouvimos mensagens de apoio e de suporte à transação”, disse. Estou disposto a defender todos os méritos da nossa oferta, em um debate franco com o conselho da Hypera, no formato que acharem melhor”, concluiu.

HYPE3

HYPERAR$ 27,36

-1,23 %

12,08 %

4.27%

21,43

1,48

‘Ozempic brasileiro’ faz Itaú BBA recomendar compra de Hypera (HYPE3)

Banco projeta crescimento de 26% nos papéis, com preço-alvo de R$ 28

Hypera (HYPE3) pagará R$ 185 milhões em JCP; veja como ter direito

Para ter direito ao provento, o investidor deve estar posicionado no papel até o fechamento do pregão do dia 26 de junho.

Hypera (HYPE3) ganha novo impulso com recomendação de compra do Santander; confira

A equipe de analistas do Santander aponta uma combinação de fatores estruturais e conjunturais que favorecem a companhia.

Hypera (HYPE3) tem prejuízo de R$ 138,8 mi e Ebitda negativo no 1T25

O resultado veio ligeiramente melhor que as expectativas do mercado, que projetavam um prejuízo ainda maior, de R$ 167,3 milhões.

Hypera (HYPE3): Lirio Parisotto desiste de concorrer a vaga no conselho

O documento com a informação foi publicado na última sexta-feira (18).

Hypera (HYPE3) se prepara para lançar “Ozempic brasileiro” em 2026; entenda

A empresa afirma que já está em fase avançada de preparação para o lançamento e enxerga grande potencial comercial.

Hypera (HYPE3) lança emissão de debêntures no valor de R$ 530 milhões

Com vencimento em cinco anos, a operação foi aprovada pelo Conselho de Administração da empresa.

Hypera (HYPE3) anuncia pagamento de R$ 184 milhões em JCP e dividendos

O pagamento dos valores está previsto para ocorrer até o final do exercício social de 2025, em uma data ainda a ser definida pela empresa.