Como fazer o dinheiro trabalhar para você?

Declarar investimentos no Imposto de Renda é uma etapa essencial para o investidor que aplica em renda fixa, renda variável, criptomoedas ou ativos no exterior.

É comum surgirem dúvidas sobre quais aplicações precisam ser informadas, como declarar rendimentos corretamente e quais cuidados são necessários para evitar erros na declaração do IR.

Embora o processo pareça complicado, a declaração de investimentos se torna muito mais simples quando o investidor entende as regras, organiza os informes de rendimentos e utiliza ferramentas adequadas para acompanhar seus investimentos e fazer a declaração.

A seguir, você entenderá quem precisa declarar, quais investimentos devem constar no Imposto de Renda e como preencher cada etapa de forma correta e segura. Confira!

A declaração do Imposto de Renda é obrigatória para os investidores que se enquadram em pelo menos um dos critérios definidos pela Receita Federal:

Teve rendimentos tributáveis superiores a R$ 30.639,90;

Possuía bens ou direitos acima de R$ 300 mil em 31 de dezembro;

Realizou operações na bolsa de valores, mesmo que tenha apurado prejuízo.

Isso significa que quem comprou ou vendeu ações, fundos imobiliários (FIIs), BDRs ou ETFs precisa informar essas movimentações, ainda que não tenha obtido lucro.

É importante reforçar que informar não significa pagar Imposto de Renda. A declaração serve para comunicar à Receita Federal as movimentações e o patrimônio do investidor, e não necessariamente gera imposto devido.

Por isso, quem comprou ou vendeu ações, fundos imobiliários (FIIs), BDRs ou ETFs deve informar essas operações na declaração, mesmo que não tenha obtido lucro no período.

O mesmo vale para investimentos em renda fixa, como CDBs, Tesouro Direto e fundos de investimento, que também precisam ser declarados, ainda que o imposto já tenha sido retido na fonte ou que não haja valores a pagar..

O mesmo vale para aplicações em renda fixa, como CDBs, Tesouro Direto e fundos de investimento.

Todos os investimentos devem constar na declaração, mesmo aqueles que não geraram rendimento no ano. A Receita Federal cruza essas informações com dados enviados por bancos, corretoras e gestoras.

Entre os investimentos que devem ser declarados estão:

Ações, FIIs, BDRs e ETFs negociados em bolsa;

CDBs, LCIs, LCAs, Letras de Crédito e Tesouro Direto;

Fundos de investimento (ações, multimercado, crédito privado, entre outros);

Criptomoedas e ativos digitais mantidos no Brasil ou no exterior;

Poupança e outras aplicações financeiras.

A declaração é feita por meio do programa oficial da Receita Federal. Na ficha “Bens e Direitos”, cada investimento deve ser informado com:

Código correspondente;

CNPJ da instituição;

Valor aplicado;

Situação em 31/12/2024 e 31/12/2025.

Os rendimentos devem ser lançados em fichas específicas:

Rendimentos Isentos e Não Tributáveis: LCI, LCA e poupança.

Rendimentos Sujeitos à Tributação Exclusiva/Definitiva: CDBs, Tesouro Direto e fundos.

Quem operou na bolsa de valores também precisa preencher a ficha “Renda Variável”, informando resultados mensais, prejuízos compensáveis e eventuais DARFs pagos. Manter extratos e comprovantes organizados é essencial para evitar inconsistências.

Sem dúvida, a principal dificuldade está na organização das informações. Já que muitos investidores possuem aplicações em diferentes instituições financeiras, o que aumenta o risco de omissões, dados inconsistentes e erros no preenchimento da declaração.

Além disso, é comum haver confusão entre rendimentos tributáveis, isentos e sujeitos à tributação exclusiva, assim como dúvidas sobre a correta apuração e compensação de prejuízos na renda variável.

Quando o controle das operações é feito de forma manual, o risco de divergências com os dados da Receita Federal cresce significativamente, elevando as chances de cair na malha fina.

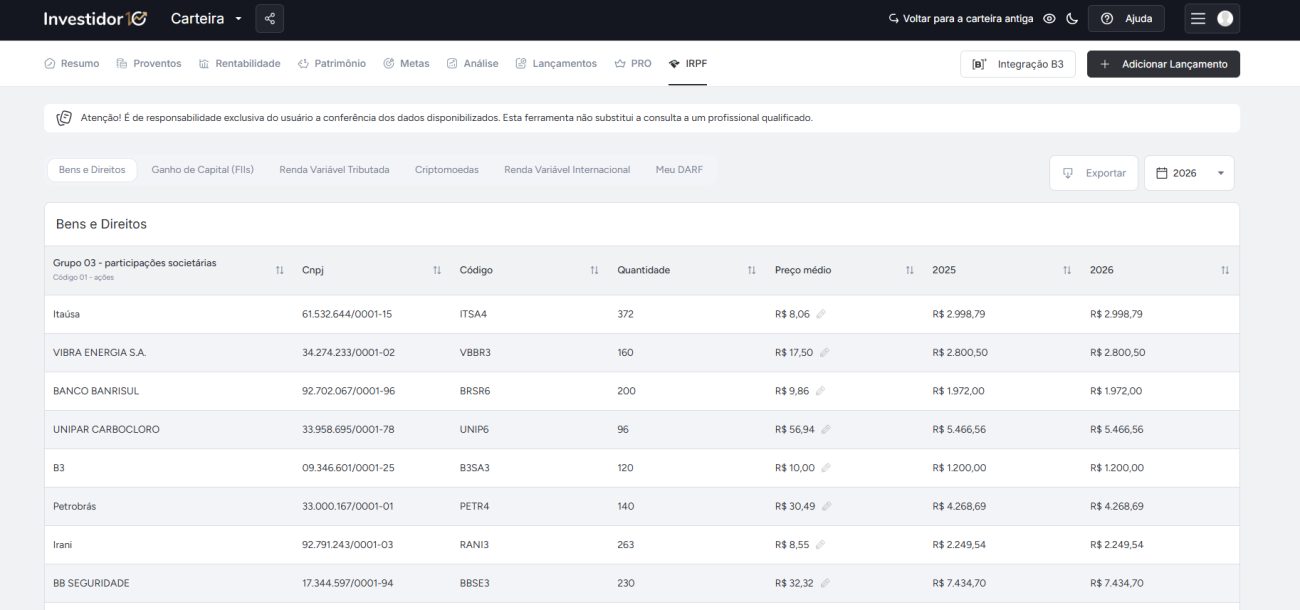

A ferramenta de Declaração de Investimentos do Investidor10 foi criada para facilitar o preenchimento do Imposto de Renda e reduzir erros na declaração.

Ao registrar seus investimentos, o Investidor10 organiza automaticamente todas as informações necessárias, reunindo dados de ações, FIIs, BDRs, ETFs, renda fixa, Tesouro Direto e criptomoedas em um único relatório.

Isso significa que, em vez de solicitar e compilar dados de diferentes bancos e corretoras, todas as informações ficam organizadas em um único painel de fácil leitura, com saldos, compras, vendas, lucros e prejuízos.

Os valores já ficam estruturados no formato da declaração, permitindo copiar e colar diretamente no programa da Receita Federal, o que economiza tempo e reduz o risco de inconsistências.

Além disso, o relatório pode ser exportado em Excel ou PDF, facilitando a conferência e o compartilhamento com o contador ou outro responsável pela declaração.

Emissão de DARF e apuração de imposto

Sem dúvidas, uma das funcionalidades mais que mais economizam tempo do investidor é a de geração automática das DARFs. A DARF é gerada sempre que você tiver impostos devidos sobre ganhos de capital ou renda variável.

Com um clique, o investidor consegue emitir a guia de pagamento com os valores já calculados, evitando a necessidade de fazer esses cálculos manualmente ou recorrer a outras ferramentas externas.

Declaração automática pronta para importação no programa da Receita

Também existe a opção de gerar um arquivo pronto para ser importado diretamente no programa da Receita Federal, com todas as informações dos seus investimentos já preenchidas conforme os padrões exigidos pelo programa da Receita Federal.

Acesse a Ferramenta de Declaração do Imposto de Renda!

Cada tipo de investimento possui regras próprias de declaração, o que exige atenção ao informar saldos, rendimentos e operações no Imposto de Renda. Embora a lógica geral seja semelhante, as exigências variam conforme a natureza da aplicação.

De forma geral, todos os investimentos devem ser informados na ficha Bens e Direitos, com o código correspondente, CNPJ da instituição e os valores em 31 de dezembro dos dois últimos anos.

Os rendimentos devem ser declarados nas fichas específicas, conforme sejam isentos, sujeitos à tributação exclusiva ou à apuração mensal de ganho de capital.

Nos ativos negociados em bolsa, como ações, FIIs, BDRs e ETFs, também é obrigatório preencher a ficha Renda Variável, com a apuração mensal de lucros, prejuízos e eventuais DARFs pagos.

Já os investimentos em renda fixa, como Tesouro Direto, CDB, LCI e LCA, possuem imposto retido na fonte, mas ainda assim precisam constar na declaração para fins de controle patrimonial.

Outros ativos, como fundos de investimento, criptomoedas e poupança, também devem ser informados com atenção aos códigos corretos dentro da ficha “Bens e Direitos”.

Lembre-se: manter os informes de rendimentos organizados é a melhor forma de garantir precisão no preenchimento e evitar divergências com a Receita Federal.

A partir de 1º de janeiro de 2026, com a Lei nº 15.270/2025, há previsão de tributação na fonte à alíquota de 10% sobre lucros e dividendos pagos a pessoas físicas residentes no Brasil, quando o valor mensal distribuído por uma mesma pessoa jurídica ultrapassar R$ 50 mil por mês.

Essa retenção na fonte deve ser feita pela empresa pagadora e o valor retido será considerado no ajuste anual da declaração.

Além disso, a norma cria regras de transição: lucros e dividendos apurados até 31 de dezembro de 2025 e cuja distribuição tenha sido formalmente aprovada até essa data podem manter a isenção mesmo que o pagamento ocorra depois, inclusive em 2026 ou 2027, desde que respeitados os requisitos legais.

Ou seja, ao declarar ações no Imposto de Renda a partir de 2026, o investidor deve observar não apenas os rendimentos recebidos, mas também se há retenção de imposto sobre dividendos de acordo com as novas regras, porque isso pode alterar a forma como esses proventos são informados e os valores a considerar na ficha de Rendimentos Tributáveis Recebidos de Pessoa Física.

Renda fixa

Investimentos como CDB, LCI, LCA, poupança, Tesouro Direto e debêntures devem ser declarados na ficha “Bens e Direitos”, informando o saldo em 31 de dezembro de cada ano, o código correspondente e o CNPJ da instituição emissora.

Tesouro Direto

Os títulos do Tesouro Direto, Tesouro Selic, Tesouro IPCA+ e Tesouro Prefixado devem ser declarados na ficha Bens e Direitos, utilizando o código de títulos públicos federais e o CNPJ do Tesouro Nacional (00.394.460/0001-41).

Os rendimentos devem ser informados na ficha Rendimentos Sujeitos à Tributação Exclusiva/Definitiva, já que o Imposto de Renda é retido automaticamente na fonte. Mesmo assim, é obrigatório declarar o saldo e os rendimentos.

Renda variável

Na renda variável, como ações, FIIs, BDRs e ETFs, a declaração exige atenção especial. Os ativos devem ser informados na ficha Bens e Direitos, enquanto as operações mensais devem ser declaradas na ficha Renda Variável, com lucros, prejuízos e DARFs pagos.

Mesmo operações isentas, como vendas de ações até R$ 20 mil no mês, precisam ser informadas Por isso, manter um controle atualizado de todas as negociações é essencial para evitar erros e garantir que o saldo declarado reflita todas as movimentações.

Fundos de investimento

Cada fundo deve ser informado com o CNPJ da administradora. Fundos de ações e multimercados seguem a tributação específica de cada categoria, com recolhimento automático de IR. Ainda assim, é necessário declarar os valores investidos e o saldo no fim do ano.

Ações

Na declaração do Imposto de Renda, as ações devem ser informadas detalhando a quantidade de papéis, o nome da empresa emissora, o CNPJ e o valor de aquisição em reais, convertido pela cotação da data da compra.

Nesse caso, devem ser informados os valores correspondentes à posição mantida no fim de cada ano, sem considerar oscilações de mercado.

Essa etapa serve apenas para declarar a posse dos ativos, e não o resultado financeiro obtido, garantindo que a Receita Federal reconheça corretamente o patrimônio investido em renda variável.

As operações mensais de compra e venda devem detalhar os resultados obtidos em cada mês.

Mesmo quando há isenção de imposto sobre lucros de até R$ 20 mil em vendas mensais, essas informações precisam constar na declaração para manter a consistência dos dados.

Lucros que ultrapassem esse limite são tributados à alíquota de 15%, com recolhimento via DARF.

Fundos Imobiliários (FIIs)

Os investimentos em fundos imobiliários (FIIs) devem ser informados conforme o código específico para cotas de fundos de investimento imobiliário.

É preciso declarar o CNPJ do fundo, a quantidade de cotas, o valor de aquisição e o saldo mantido durante o período de 12 meses, sempre considerando o custo de compra.

Os rendimentos mensais distribuídos pelos FIIs devem ser informados na ficha “Rendimentos Isentos e Não Tributáveis”, com o CNPJ do fundo pagador e o valor total recebido ao longo do ano.

Já os ganhos de capital obtidos na venda de cotas com lucro são tributados à alíquota de 20%, devendo ser declarados na ficha “Renda Variável – Operações em Fundos Imobiliários” e recolhidos via DARF até o último dia útil do mês seguinte à operação.

Criptomoedas

Criptomoedas, como Bitcoin (BTC), Ethereum (ETH) e outros ativos digitais devem ser declarados no IR na ficha de Bens e Direitos, grupo 08 criptoativos, com o código correspondente a cada moeda ou token.

As operações feitas em exchanges estrangeiras ou por meio de carteiras próprias também precisam ser declaradas, garantindo transparência total sobre o patrimônio digital e evitando divergências no cruzamento de informações pela Receita Federal.

Investimentos no exterior

Investimentos no exterior, como ações americanas, BDRs, fundos estrangeiros, contas em corretoras fora do Brasil e imóveis, exigem atenção especial na declaração do Imposto de Renda.

Todos esses ativos devem ser informados na ficha Bens e Direitos, com os códigos específicos para aplicações no exterior e o valor de aquisição convertido em reais pela cotação oficial do Banco Central na data da compra.

Os rendimentos obtidos, como dividendos, juros e ganhos de capital, devem ser declarados conforme a natureza da renda, nas fichas Rendimentos Tributáveis Recebidos de Pessoa Física e do Exterior ou Ganhos de Capital em Moeda Estrangeira, quando houver lucro na venda.

Vale lembrar que lucros obtidos fora do país estão sujeitos ao carnê-leão mensal, com posterior importação para a declaração anual.

Na declaração do Imposto de Renda, os proventos que incluem dividendos, juros sobre capital próprio (JCP) e rendimentos de fundos, ETFs, FIIs e REITs devem ser informados conforme o tipo de tributação aplicável.

Mesmo quando isentos de imposto, todos os proventos precisam ser informados na declaração do Imposto de Renda, pois a Receita Federal usa essas informações para cruzar dados com as empresas, corretoras e administradoras de fundos.

No caso dos juros sobre capital próprio (JCP) e dos rendimentos de ETFs ou fundos de investimento tradicionais, os rendimentos são sujeitos à tributação exclusiva.

Para quem investe no exterior, proventos recebidos de ações estrangeiras, REITs ou ETFs internacionais devem ser declarados com o valor convertido em reais pela cotação oficial do Banco Central na data do crédito.

Esses rendimentos estão sujeitos à tributação mensal via carnê-leão, conforme a tabela progressiva do Imposto de Renda.

Em todos os casos, é fundamental utilizar os informes de rendimento fornecidos por corretoras e administradoras para preencher os campos com precisão e evitar inconsistências no cruzamento de dados pela Receita Federal.

Para utilizar a ferramenta de declaração do Imposto de Renda do Investidor10, o primeiro passo é criar sua carteira de investimentos na plataforma.

Ao cadastrar suas ações, FIIs, ETFs, renda fixa, Tesouro Direto, criptomoedas, a ferramenta organiza automaticamente as informações necessárias para a declaração, como saldos, compras, vendas, rendimentos, lucros e prejuízos.

Assim, você facilita a declaração dos investimentos no Imposto de Renda, economizando tempo, reduzindo erros e evitando divergências com a Receita Federal.

👉 Acesse gratuitamente a ferramenta de IRPF do Investidor10!

Cadastro

Cadastro

Já tem uma conta? Entrar

Cadastro

Cadastro

Cadastre-se grátis para continuar acessando o Investidor10.

Já tem uma conta? Entrar

Olá! Você pode nos ajudar respondendo apenas 2 perguntinhas?

Oba! Que ótimo saber que você curte nosso trabalho!

Já que você é um investidor Buy And Hold e adora nossa plataforma, gostaria de te apresentar uma solução que vai turbinar o retorno de seus investimentos! Topa?