Como fazer o dinheiro trabalhar para você?

Quando falamos em dividendos, estamos tratando de um dos principais atrativos para investidores que buscam renda passiva e estabilidade em seus portfólios.

As maiores pagadoras de dividendos da Bolsa de Valores são verdadeiras joias para aqueles que querem investir em empresas lucrativas e historicamente consistentes na distribuição de parte de seus lucros aos acionistas.

Essas companhias, geralmente mais maduras e consolidadas no mercado, adotam uma política regular de pagamento de dividendos, o que pode ser um grande indicativo de sua saúde financeira.

Os dividendos representam a parte dos lucros de uma empresa que é distribuída aos seus acionistas como forma de recompensá-los por terem investido na companhia.

Esse pagamento pode ocorrer periodicamente, e sua frequência e valor dependem da política de dividendos adotada por cada empresa.

Para que uma empresa distribua dividendos, ela precisa ter tido lucro no período.

Portanto, nem todas as empresas são boas pagadoras de dividendos, e algumas podem, em determinados momentos, optar por reter o lucro para investir em expansão ou aquisições.

Empresas mais maduras e com um fluxo de caixa estável tendem a distribuir dividendos com mais regularidade, enquanto companhias em fase de crescimento podem optar por reinvestir seus lucros.

Além disso, o pagamento de dividendos é um sinal de estabilidade financeira, o que pode atrair investidores que buscam segurança em seus aportes.

A decisão de investir em empresas pagadoras de dividendos depende muito do perfil do investidor e de suas estratégias.

Aqueles que adotam a filosofia de buy and hold, ou seja, que pretendem manter suas ações por um longo período, geralmente valorizam a renda passiva proporcionada pelos dividendos.

Empresas que pagam dividendos regularmente oferecem uma fonte de renda adicional, o que é altamente atrativo, especialmente para quem busca viver de renda passiva no futuro.

Investir em empresas pagadoras de dividendos oferece uma série de vantagens que podem ser extremamente atrativas para investidores de longo prazo, especialmente aqueles que buscam construir uma renda passiva e aumentar seu patrimônio de forma consistente.

O recebimento de dividendos não só proporciona uma fonte de renda constante, como também pode ser uma estratégia poderosa de crescimento patrimonial através do reinvestimento e do efeito juro composto.

Vamos explorar esses benefícios em mais detalhes.

Receber dividendos é uma das maneiras mais eficazes de criar uma renda passiva, que é gerada automaticamente, sem que seja necessário vender os ativos que você possui.

Ao investir em empresas que regularmente distribuem parte de seus lucros na forma de dividendos, você pode contar com uma fonte de renda estável e previsível, ideal para quem busca complementar sua renda mensal ou até mesmo viver de renda passiva no futuro.

Empresas que têm uma política sólida de pagamento de dividendos costumam atrair investidores que valorizam a segurança financeira e a estabilidade no fluxo de caixa, já que os dividendos são distribuídos mesmo durante períodos de volatilidade no mercado.

Imagine que você invista em uma empresa que paga R$ 5 por ação anualmente em dividendos.

Se você tiver 2.000 ações, receberá R$ 10.000 por ano apenas em dividendos, sem precisar vender nenhuma ação.

Esse valor pode ser ainda maior se você optar por reinvestir esses dividendos e aumentar o número de ações que possui, o que nos leva ao próximo benefício.

As empresas que pagam dividendos de forma regular geralmente são mais estáveis e lucrativas, o que faz delas opções seguras para investidores que buscam reduzir o risco no longo prazo.

Essas companhias, muitas vezes, operam em setores maduros, como energia, bancos, ou infraestrutura, e já superaram a fase de crescimento acelerado, concentrando-se em distribuir parte dos lucros para os seus acionistas.

Por isso, investir em empresas consolidadas e boas pagadoras de dividendos pode ser uma estratégia sólida para quem busca crescimento moderado com menos volatilidade.

Além disso, a regularidade no pagamento de dividendos é vista como um sinal de saúde financeira, já que as empresas precisam gerar lucros consistentes para manter essas distribuições.

Isso também indica que a companhia tem uma boa gestão e não depende de reinvestir todo o seu lucro no próprio negócio, o que, para muitos investidores, significa menos riscos e mais previsibilidade nos retornos.

Um dos maiores segredos para a acumulação de riqueza no longo prazo é o reinvestimento de dividendos.

Ao utilizar os dividendos recebidos para comprar mais ações da mesma empresa ou de outras boas pagadoras, o investidor aproveita o poder do juro composto.

Isso significa que, ao reinvestir os dividendos, você estará comprando mais ações, que por sua vez também pagarão dividendos no futuro, criando um ciclo virtuoso de crescimento patrimonial.

O juro composto é considerado o "oitavo maravilha do mundo financeiro", pois permite que os ganhos sobre os ganhos gerem um efeito exponencial no patrimônio.

Para ilustrar, imagine que você reinvista todos os dividendos recebidos ao longo de 20 anos.

Não só suas ações aumentam em quantidade, mas o valor pago em dividendos também cresce a cada ano, gerando uma bola de neve financeira.

Quanto mais cedo você começar a reinvestir, maior será o impacto do juro composto no seu patrimônio final.

Embora investir em empresas pagadoras de dividendos ofereça muitos benefícios, é fundamental lembrar que resultados passados não garantem resultados futuros.

Uma empresa que pagou bons dividendos nos últimos anos pode enfrentar dificuldades no futuro, o que poderia impactar sua capacidade de continuar com esses pagamentos.

Por isso, antes de investir, é crucial realizar uma análise detalhada da empresa, considerando indicadores como fluxo de caixa, crescimento de receita, margem de lucro, e a política de dividendos adotada.

Além disso, o investidor deve estar ciente de que dividendos elevados nem sempre são um bom sinal.

Se uma empresa tem um dividend yield muito alto, isso pode indicar que suas ações estão subvalorizadas ou que a companhia está enfrentando dificuldades financeiras.

Portanto, é importante analisar o conjunto de fatores antes de tomar uma decisão de investimento, sempre considerando o cenário macroeconômico, o setor em que a empresa atua e sua estratégia de crescimento a longo prazo.

Apenas porque uma empresa pagou bons dividendos nos últimos anos, isso não significa que continuará pagando.

É essencial realizar uma análise cuidadosa antes de investir, levando em consideração indicadores financeiros, o setor em que a empresa atua, sua gestão e as condições do mercado.

Muitos investidores confundem dividendos com Juros sobre Capital Próprio (JCP), mas há diferenças importantes entre essas duas formas de distribuição de lucros.

A principal diferença está na tributação.

Empresas frequentemente utilizam o JCP como uma estratégia fiscal para pagar menos impostos, mas há um limite estabelecido por lei sobre o quanto pode ser distribuído dessa forma.

O Dividend Yield (DY) é um indicador muito utilizado para medir o retorno proporcionado pelos dividendos de uma empresa em relação ao preço de suas ações. A fórmula é simples:

Dividend Yield = (Dividendos pagos por ação / Preço da ação) x 100

Empresas com um dividend yield elevado atraem investidores que buscam renda passiva, mas é importante lembrar que esse indicador não deve ser analisado de forma isolada.

Um DY muito alto pode ser o reflexo de um preço de ação deprimido, o que pode indicar problemas financeiros.

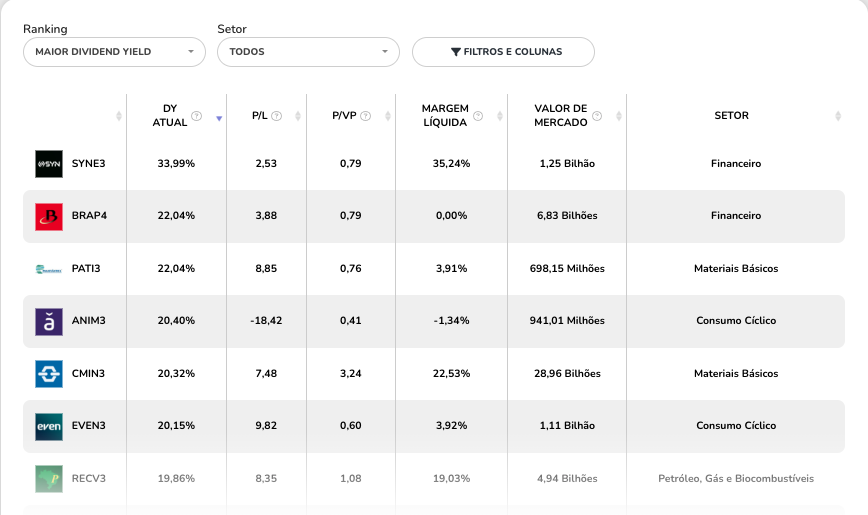

Para fornecer uma visão clara, o Investidor10 preparou um ranking com as maiores pagadoras de dividendos da B3, levando em conta o DY, o P/L (preço/lucro), o P/VP (preço/valor patrimonial), e outros indicadores relevantes.

Esse ranking ajuda a identificar quais empresas têm entregado bons dividendos aos acionistas nos últimos anos, e ao clicar sobre o código de cada empresa, você pode verificar uma análise detalhada de seus fundamentos.

Se o seu objetivo é viver de dividendos, você precisa investir em ações que ofereçam uma boa rentabilidade e que sejam consistentes no pagamento de proventos.

No entanto, para quem está começando, esse caminho pode parecer complexo.

O Investidor10 pode ajudar você a trilhar essa jornada com mais segurança.

A assinatura do Investidor10 PRO oferece acesso a uma série de ferramentas e cursos sobre investimentos, como o Curso de Investimento em Ações para Criar Fortuna, que ensina tudo o que você precisa saber para se tornar sócio das maiores empresas do Brasil e viver exclusivamente de dividendos no futuro.

Para quem deseja aprofundar seus conhecimentos financeiros, o Investidor10 oferece uma vasta gama de conteúdos gratuitos e ferramentas.

O ranking de Dividend Yield do Investidor10 destaca as ações com os maiores retornos de dividendos na B3. No topo está SYNE3 com um DY de 37,44%, seguido por ALLD3 (26,78%) e LEVE3 (26,44%).

A tabela também apresenta indicadores como P/L, P/VP, margem líquida e valor de mercado para ajudar na análise das ações.

Esses dados auxiliam investidores a identificar boas oportunidades de rendimento em dividendos. Mais informações estão disponíveis no site Investidor10.

Você terá acesso a rankings, análises de ativos e indicadores sobre ações, ETFs, BDRs, stocks, fundos imobiliários e até criptomoedas.

Se você quer maximizar seus ganhos e reduzir seus riscos, pode contar com o Investidor10 PRO, que oferece benefícios exclusivos como:

Para quem busca resultados superiores e deseja alcançar a independência financeira através de investimentos, o Investidor10 PRO é a ferramenta ideal.

Não perca a oportunidade de transformar sua vida financeira, clique e garanta sua assinatura agora mesmo!

Aproveite e leia mais nossos conteúdos:

Cadastro

Cadastro

Já tem uma conta? Entrar

Cadastro

Cadastro

Cadastre-se grátis para continuar acessando o Investidor10.

Já tem uma conta? Entrar

Olá! Você pode nos ajudar respondendo apenas 2 perguntinhas?

Oba! Que ótimo saber que você curte nosso trabalho!

Já que você é um investidor Buy And Hold e adora nossa plataforma, gostaria de te apresentar uma solução que vai turbinar o retorno de seus investimentos! Topa?